DOI:

https://doi.org/10.14483/23448407.3651Publicado:

2011-12-31Número:

Núm. 5 (2011)Sección:

Artículo de investigación científica y tecnológicaEstimación de tasas de capitalización de rentas de vivienda urbana estrato 3 sometidas al régimen de propiedad horizontal en Bogotá mediante modelos econométricos

Capitalization income rate, urban housing stratum 3 in the horizontal property regime in Bogotá estimated with models econometric

Palabras clave:

capitalización de renta, modelo, canon, avalúo, vivienda. (es).Palabras clave:

income capitalization, model, rental fee, appraisal, housing. (en).Descargas

Referencias

Alañón, Á. (2001). La renta regional en España: análisis y estimación de sus determinantes. Madrid: Universidad Complutense de Madrid, Facultad de Ciencias Económicas y Empresariales.

Borrero, O. (2009). Inferencia estadística en la valoración de centros comerciales. Bogotá.

Enciclopedia económica virtual. Disponible en: http://www.eumed.net/cursecon/dic/jph/V.htm

Gordínez. M. (2000). Tasas de capitalización de mercado de casas de habitación en las colonias de Lomas de Vista Hermosa, Lomas de Circunvalación y Jardines de Vista Hermosa de la ciudad de Colima. México.

Greene, W. H. (1997). Econometric analysis. London Prentice Hall.

Gujarati, D. (2003). Econometría. Bogotá: McGraw-Hill.

.

International Valuation Standards Comitte (1997). Norma Internacional de Valuación.

Klimovsky, E. A. (2008). La teoría de la Renta absoluta. artículo,

Martínez Blasco, I. (1998). Modelos econométricos aplicados a la valoración de bienes inmuebles rústicos. Berceo, (134), 181–212.

Loria Diaz de Guzmán, E. G. L. D. de (2007). Econometría con aplicaciones. México Pearson Educación

Martínez, F. J. (2002). Un método de estimación de la renta de unidades espaciales pequeñas. España: Universidad de Vigo.

Wooldridge, J. M. (2009). Introductory econometrics: a modern approach. Cengage Learning.

Proyecto Norma Técnica Sectorial Colombia (2009).

Real Academia Española (2001). Diccionario de la lengua española. Madrid: Espasa.

Cómo citar

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Descargar cita

ESTIMACIÓN DE TASAS DE CAPITALIZACIÓN DE RENTAS DE VIVIENDA URBANA ESTRATO 3 SOMETIDAS AL RÉGIMEN DE PROPIEDAD HORIZONTAL EN BOGOTÁ MEDIANTE MODELOS ECONOMÉTRICOS

CAPITALIZATION INCOME RATE, URBAN HOUSING STRATUM 3 IN THE HORIZONTAL PROPERTY REGIME IN BOGOTÁ ESTIMATED WITH MODELS ECONOMETRIC

Jorge Alberto Medrano1, Mauricio Perlaza Salazar2, Héctor Javier Fuentes López3

1IGAC, Universidad Distrital “Francisco José de Caldas”jorgebetomedrano@hotmail.com

2CISA, Universidad Distrital “Francisco José de Caldas” mauricioperlaza@hotmail.com

3 SA, Universidad Distrital “Francisco José de Caldas” hjfuentesl@udistrital.edu.co

Recibido: 12/10/2011 - Aceptado: 20/11/2011

RESUMEN

En la actualidad no se cuenta con una metodología confiable que permita estimar la tasa de capitalización de renta de la vivienda cuando no se tiene información sólida del mercado. Por tal razón, este trabajo se propone hacer un diseño metodológico que facilite realizar análisis valuatorios a partir de un modelo que permita obtener la tasa de capitalización de renta en zonas donde la información de ofertas o transacciones es muy limitada o no se cuenta con ella, o que admita complementar con estudios similares para el cálculo del canon de arrendamiento.

Palabras clave: capitalización de renta, modelo, canon, avalúo, vivienda.

ABSTRACT

There is currently no reliable methodology to estimate the income capitalization rate of the home when there is no solid information on the market. For this reason, this paper intends to make a design methodology that facilitates analysis of appraisals with a model to obtain the income capitalization rate in areas where the offer or transaction information is very limited or do not have it or complement similar studies allow for the calculation of rent.

Key words: Income capitalization, model, rental fee, appraisal, housing.

INTRODUCCIÓN

Existen varios métodos usados en la actividad valuatoria para la determinación del valor comercial de un inmueble. El método comparativo de mercado, que es el más común, no siempre puede ser utilizado, sobre todo en zonas donde no existe información actual de oferta y de transacciones realizadas. En estos casos es recomendable usar métodos alternativos, uno de ellos es el método de capitalización de la renta. Este pretende estimar el valor comercial del inmueble a partir de información del canon de arrendamiento y de una tasa de capitalización.

La determinación de una metodología para la estimación de la tasa de capitalización de la renta en vivienda estrato 3 en PH en Bogotá, en la práctica, permitirá obtener un valor estimado de mercado de venta a partir de un canon de arrendamiento de referencia y de las características físicas del predio objeto de avalúo. No es clara la influencia de variables físicas como tipología de construcción, localidad, estrato socioeconómico, localización con respecto a centros de comercio, educativos y financieros, y la condición de propiedad en la tasa de capitalización de rentas generada en la vivienda, y la ley colombiana solo regula para el uso de vivienda urbana el monto de dicha tasa y los límites máximos permisibles1. Desde el punto de vista metodológico es importante porque establece un precedente para efectuar estudios similares en usos industriales y, sobre todo, en usos comerciales donde menos información de venta se encuentra disponible.

1Ley 820 de 2003, artículo 18, ley colombiana vigente en el tema de arrendamientos.En la actualidad se carece de una metodología que nos permita estimar la tasa de capitalización de la renta de la vivienda en Bogotá D.C. a partir de las variables físicas del inmueble. El problema repercute en la dificultad que tienen los profesionales para efectuar avalúos en zonas donde la información de ofertas o transacciones es muy limitada o solo se cuenta con información de renta. El método de capitalización de renta es conocido en el medio, pero la fase más importante, que consiste en el cálculo de la tasa de capitalización de la renta, generalmente no es utilizada teniendo en cuenta el método científico.

En este contexto, este trabajo pretende establecer una metodología2 para el cálculo de la tasa de capitalización de renta en las localidades de Bogotá consideradas como representativas de la vivienda estrato 3 en propiedad horizontal a partir de las variables físicas de la misma, apoyándose en investigaciones similares efectuadas en otros países, estudios locales y herramientas estadísticas y econométricas.

2Ciencia del método. Se define como el conjunto de métodos que se siguen en una investigación científica o en una exposición doctrinal.Se construirá un modelo econométrico para determinar la tasa de capitalización de renta para los inmuebles en cuestión, que facilite encontrar un valor comercial en sectores donde la información de mercado sea muy limitada o ausente, o como complemento en estudios similares para el cálculo del canon de arrendamiento. Los datos que harán parte del modelo se obtuvieron teniendo en cuenta las ofertas y transacciones llevadas a cabo en el año 2009 en Bogotá, considerando otras variables significativas aún por determinar, cuya información base se obtendrá del observatorio inmobiliario de Bogotá. Se tomó la información de este año porque en el momento de ejecutar este estudio era la más actualizada tomada del proceso masivo de actualización catastral de Bogotá.

Marco teórico

En su concepto más general el valor se define como: “la calidad que constituye una cosa digna de estimación o aprecio” (Real Academia Española, 2001), significa una propiedad o relación de las cosas. El valor económico es una cualidad, y nos sugiere ante todo la idea de lo útil pues solo vale aquello que sirve para algo; sin embargo, la idea del valor excede a la de utilidad y expresa un grado superior más elevado de esta, porque no decimos el valor de todas las cosas útiles, el aire, la luz, etc., dado que por su abundancia y libre acceso no valen económicamente, ni aun de aquellas que particularmente entran en el orden de la economía, porque su utilidad requiere la intervención del trabajo; asimismo, la tierra inculta y abandonada, los frutos espontáneos de la isla desierta tampoco tienen valor alguno; reservamos la afirmación del valor como propia únicamente de las cosas cuya utilidad se nos ofrece en toda la plenitud de su desarrollo, merced a la acción ejercida sobre ellas por el trabajo (Enciclopedia económica, s. f., p. 1). El valor se refiere siempre a un resultado de la labor humana que tiene por fundamento la utilidad y por condición el trabajo; es la cualidad esencial y distintiva de los productos económicos, y puede definirse como la utilidad apropiada, o bien el grado de utilidad que convierte las cosas en riqueza.

El valor de la tierra es creado por la gente en función de cuatro fuerzas básicas que son: la utilidad, la escasez, la demanda y el poder adquisitivo, generalmente se divide en dos categorías: valor de uso y valor de cambio. El primero es subjetivo y es imputable al dueño, en donde generalmente este le asigna un valor adicional al del mercado3. El valor es un concepto económico que se refiere a la relación monetaria entre los bienes y servicios disponibles para compra y aquellos que los compran y los venden. El valor no es un hecho sino una estimación de la valía de los bienes y servicios en un tiempo dado conforme a una definición específica (International Valuation, 1997, p. 13). La valuación de la tierra como baldía o si se encuentra mejorada son los bienes raíces. El valor se crea por la utilidad del bien raíz, por su capacidad de satisfacer las necesidades o los deseos de los seres humanos. Contribuyen al valor la singularidad, la durabilidad, la fijeza de ubicación, la oferta relativamente limitada del bien raíz y la utilidad específica de un sitio determinado (p. 10). Es necesario insistir en que el valor de mercado de la tierra es una valuación objetiva de los derechos de propiedad identificados en relación con una propiedad específica en una fecha determinada.

3 El valor de mercado (precio) no es un patrón de medida objetiva como el metro, que se define como la longitud del trayecto recorrido en el vacío por la luz durante un tiempo de 1/299 792 458 de segundo, o el valor como tiempo productivo transcurrido, sino una expresión de las relaciones de poder de los actores socialesEl valor de mercado de un inmueble es definido como la cantidad por la cual se transaría un bien, entre un vendedor deseoso de vender pero no obligado a vender y un comprador deseoso de comprar, pero no obligado a comprar, después de una adecuada comercialización, en la fecha de la valuación y sin coacción (International Valuation, 1997, p. 14).

Un avalúo es una opinión fundamentada, analizada y representada por escrito del valor de un inmueble, apoyada en una metodología e información adecuada de mercado, estableciendo previamente un concepto de valor (Proyecto 2009). Un avalúo tiene los siguientes propósitos: ayuda a decidir los probables vendedores o compradores sobre el precio de un bien inmueble teniendo en cuenta previamente el concepto de valor adoptado, establece bases justas en el intercambio y transacción de bienes raíces, determina la garantía en el caso de un crédito o financiamiento, indemnización en afectaciones, establecimiento de impuestos y contribuciones y, en general, para conocer el valor comercial para fines particulares (Gordínez, 2000, p. 17). Dichos propósitos obedecen a los siguientes principios básicos de valuación: principio de cambio, principio de conformidad, principio de uso consistente, principio de progresión y regresión, principio de los periodos inclinantes y declinantes, del mejor y mayor uso, porque de eso depende la congruencia entre el informe y la conclusión del avalúo (p. 18).

Se distinguen tres grandes métodos valuatorios: el comparativo de mercado, el de capitalización de rentas y el de costo de reposición a nuevo. El método de comparación de datos de mercado consiste en considerar las ofertas de venta y transacciones de inmuebles con características similares en el mercado por medio del análisis y la ponderación de la información. El método de costo de reposición depreciado está basado en el principio de anticipación el cual establece que nadie pagará por un inmueble más de lo que costaría reponerlo, y en que todos los bienes muebles e inmuebles tienen una vida útil determinada. El costo de reposición visualiza la construcción de una estructura de comparable utilidad empleando el diseño y los materiales en uso corriente en el mercado. El método de la renta está basado en el principio de anticipación, considerando que el valor de un inmueble está medido en los beneficios futuros. Este es el tema central de este estudio y por ende se profundizará un poco a continuación.

MARCO ESPECÍFICO

Método de capitalización de rentas

El método valuatorio de capitalización de renta es un enfoque que permite calcular el valor de un bien inmueble en función de los ingresos que este pueda generar en el tiempo, también denominado método de capitalización de ingresos. Parte de la relación matemática,

P = R / i

i = R / P

Donde:

P = precio del inmueble.

R = renta neta en periodo determinado.

I = tasa de capitalización de la renta.

Se denomina tasa de capitalización de la renta a la obtenida de la relación matemática de la renta neta actual entre el valor comercial. Renta neta es aquella calculada a partir de los ingresos brutos menos los descuentos por concepto de vacíos y cobranzas, gastos de operación y cuotas de mantenimiento, y por descuentos del régimen tributario. Desde el punto de vista de valoración de activos dicha tasa es igual a la tasa de rendimiento de capital invertido obtenido de la relación de los productos financieros entre el capital invertido. Las técnicas para su estimación se clasifican en dos tipos:

- Capitalización directa: técnica empleada para convertir el estimado del ingreso de un solo año en valor, en un solo paso, dividiendo el ingreso estimado entre una tasa apropiada (tasa de capitalización).

- Capitalización de flujo de caja: técnica empleada para convertir beneficios futuros en valor presente, al descontar cada beneficio a una tasa de descuento adecuada, o desarrollando una tasa de capitalización global que refleje el patrón de ingresos, el cambio de valor de la propiedad y la tasa de rendimiento sobre la inversión.

Una tasa es una razón o porcentaje de una cantidad con respecto a otra, generalmente se usan en operaciones monetarias. Las tasas más conocidas son:

- Tasa de interés: es la aplicada en operaciones comerciales, determina el interés por pagar.

- Tasa activa: es la que las empresas de crédito cobran a sus clientes por concepto de un crédito.

- Tasa pasiva: es la que las empresas de crédito cobran a sus clientes por una inversión.

- Tasa nominal: es aquella que depende del interés simple.

- Tasa efectiva: es la resultante de capitalizar la tasa nominal.

- Tasa real: representa la utilidad neta de una inversión de capital, depende de la tasa efectiva y de la tasa inflacionaria.

VARIABLES DEL MÉTODO DE CAPITALIZACIÓN DIRECTO

Para el uso adecuado de este método de capitalización, el cual es el más convencional, es necesario conocer las siguientes variables:

Ingresos brutos.

Descuentos por concepto de vacíos y cobranza.

Gastos de operación y cuotas de mantenimiento.

Régimen tributario.

La tasa de capitalización adecuada.

La determinación de la tasa de capitalización está influenciada por:

Expectativas de ingresos.

Localización.

Riesgo asociado a inquilinos.

Motivación de inversionistas inmobiliarios.

Riesgos de mercado.

MARCO NORMATIVO

Resolución 620 de 2008

De esta ley se resaltan los procedimientos para los avalúos ordenados dentro del marco de la Ley 388 de 1997. En el artículo 2 se define el método de capitalización de rentas o ingresos como la técnica valuatoria que busca establecer el valor comercial de un bien a partir de las rentas o los ingresos que se puedan obtener del mismo bien, o inmuebles semejantes y comparables por sus características físicas, de uso y ubicación, trayendo a valor presente la suma de los probables ingresos o rentas generadas en la vida remanente del bien objeto de avalúo, con una tasa de capitalización o interés. En el artículo 16 se tiene que la tasa de capitalización (i) utilizada en este método debe proceder de la relación calculada entre el canon de renta y el valor comercial de las propiedades similares al inmueble objeto de avalúo, en función del uso o los usos existentes en el predio.

Ley 820 de 2003

Denominada régimen de arrendamiento de vivienda urbana, de la cual se resalta para el trabajo el artículo 18 que establece los límites legales para la fijación de la renta de arrendamiento. Textualmente dice: “El precio mensual del arrendamiento será fijado por las partes en moneda legal pero no podrá exceder el uno por ciento (1%) del valor comercial del inmueble o de la parte de él que se dé en arriendo”. La estimación comercial para efectos del presente artículo no podrá exceder el equivalente a dos veces el avalúo catastral vigente.

LOS DATOS

La información necesaria se obtuvo de la base de datos predial del Observatorio Inmobiliario Catastral (OIC) de la Unidad Administrativa Especial de Catastro Distrital (UAECD).

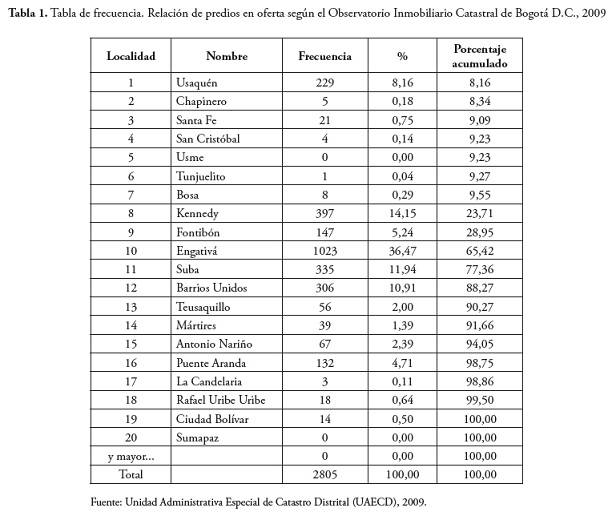

La base de datos proporcionada por el OIC contenía 2805 registros correspondiente a predios con uso principal vivienda, estrato 3, disponibles en el mercado inmobiliario para la venta, para la renta o, en algunos casos, para ambos en el año 2009. La tabla 1 muestra la relación por localidad de los datos proporcionados.

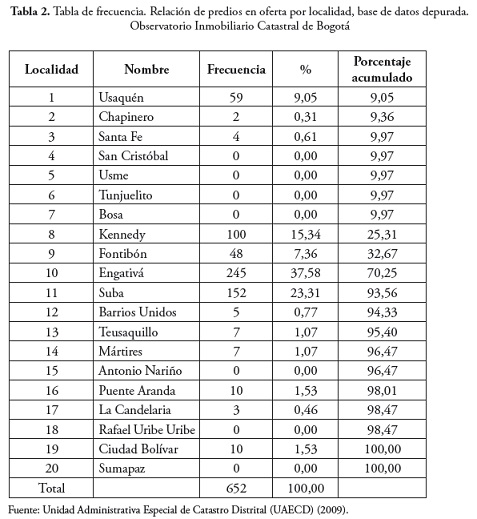

La información obtenida del observatorio inmobiliario tuvo que ser depurada pues contenía problemas de duplicidad de información, usos mixtos4, registros incompletos y registros de otros tipos de inmuebles como garajes, oficinas, vivienda en construcciones tipo bodega, entre otros. La tabla 2 muestra la relación de los registros de la base de datos depurada:

4 Para efectos de este estudio se entiende como uno o varios usos dentro del uso residencial, como por ejemplo comercio puntual, comercio en corredor comercial, bodega entre otros.

DETERMINACIÓN DE LAS LOCALIDADES REPRESENTATIVAS

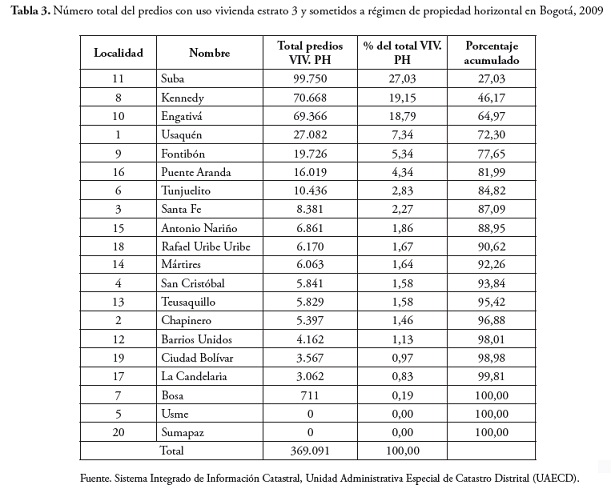

Para la determinación de las localidades más representativas fue necesario establecer el peso de las mismas en el universo de estudio. Para esto se calculó el número total de predios con las características requeridas por localidad y el número total de predios (universo) como se observa en la tabla 3.

El universo de estudio son 369.091 predios localizados en 18 localidades de Bogotá. La localidad 5, denominada Usme, y la 20, denominada Sumapaz, no tienen predios con las características de estudio. Las localidades resaltadas son las más representativas en cuanto el número total de predios con estas condiciones y equivalen al 77,65% del universo de estudio (286.592 registros). Se tuvieron en cuenta las cinco primeras con el objeto de tener un punto de comparación con aquellas más representativas de la base de datos de la muestra.

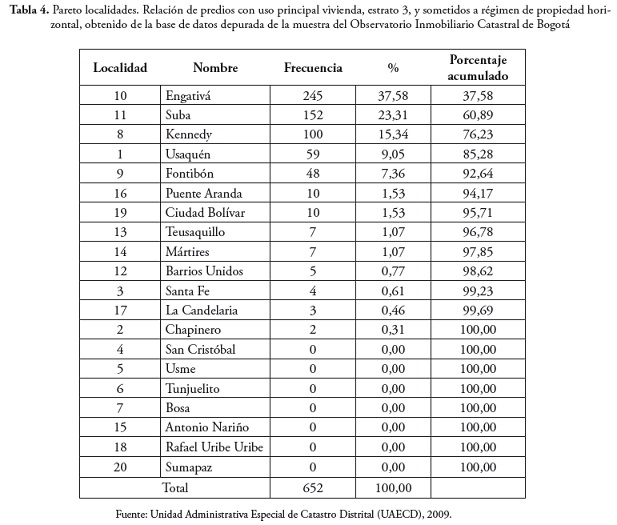

Para la determinación de las localidades más representativas en la muestra obtenida se estableció el número de registros por localidad de la base de datos depurada. Esta información se clasificó y organizó de mayor a menor número de datos por localidad, resaltándose con amarillo las localidades con un número de datos significativo para incorporar en un modelo econométrico, el resultado se observa en la tabla 4.

Aunque las localidades de Puente Aranda (16) y Tunjuelito (6) son en algún grado significativas en el universo de estudio, su información muestral es muy escasa, reflejando una dinámica inmobiliaria baja en este tipo de predios.

Del análisis de la información obtenida se determinó que las cinco localidades más representativas en cuanto a número total de predios con uso vivienda en PH, estrato 3 (77,65% del total de predios de Bogotá) cuentan con información suficiente en la muestra del Observatorio Inmobiliario para considerarse como significativas en este estudio (92,64% del total de datos de la muestra). Las localidades consideradas representativas de la vivienda en PH, estrato 3, según su dinámica inmobiliaria, la calidad y cantidad de la información muestral existente y su significancia con respecto al universo de estudio son, en su orden: Suba (11), Kennedy (8), Engativá (10), Usaquén (1), Fontibón (9)

EL MODELO

Por medio de un modelo de regresión lineal inicial se definieron las variables determinantes en el cálculo de la tasa de capitalización de ingresos. Para la obtención de dicho modelo se tuvieron en cuenta únicamente los 604 datos correspondientes a las localidades más representativas.

La variable dependiente es la Tasa de Capitalización Neta (TCN), la cual se calcula con el Valor Venta Final (VVF) y el Valor de Arrendamiento Neto (VAN), donde:

VVF = (VVI * (1-N))

VVI: Valor de venta inicial

N: % de negociación

VAN = (VAB – (1-C))

VAB = Valor de arrendamiento bruto

C = % comisión intermediarios (8%)

TCN = VAN / VVF

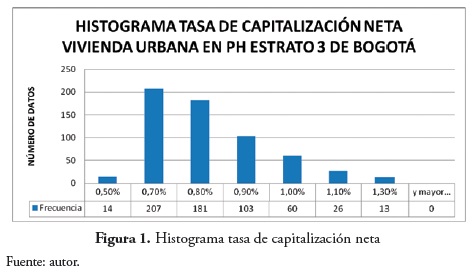

La figura 1 permite visualizar gráficamente los resultados del histograma.

Las variables independientes del modelo inicial fueron las siguientes:

Área construida OIC.

Número de alcobas.

Número de baños.

Existencia de garaje.

Piso donde se ubica el inmueble.

Tipo de vista.

Valor de administración mensual.

Servicios comunales.

Edad de la construcción.

Tipo de inmueble.

Existencia de ascensor.

En cuanto a la información de área construida se tuvo en cuenta aquella obtenida por el profesional valuador encargado de recoger la información en campo del Observatorio Inmobiliario Catastral (OIC), debido que la información del Sistema de Información Integrado Catastral tenía inconsistencias considerables.

RESULTADOS

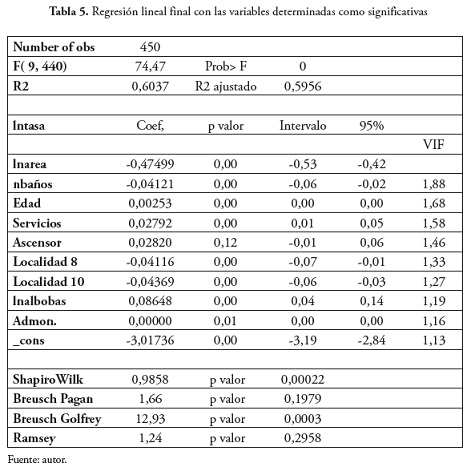

Las variables se determinaron como significativas teniendo en cuenta que la probabilidad de equivocarse si se rechaza la hipótesis nula-Ho (las variables no son significativas) es inferior a 0,1. La tabla 5 muestra los resultados del análisis de la regresión lineal.

A fin de determinar la eficiencia y eficacia del modelo para explicar la tasa de capitalización de la renta de la vivienda en PH estrato 3 en Bogotá se debe partir de los siguientes supuestos.

- El modelo responde a una relación basada en la teoría y puede ser demostrado en la práctica, situación que evitaría la formación de falsas relaciones.

- Las variables explicativas deben ser exógenas (determinadas por fuera del sistema que se va a modelar).

- Las variables explicativas no deben tener correlaciones altas entre sí o no deben tener multicolinealidad.

- Los errores de la regresión deben tener igual varianza en todas las observaciones (no debe haber heterocedasticidad).

- Los errores de la regresión deben seguir en lo posible una distribución normal.

- No debe haber autocorrelación serial o independencia entre los residuos.

La actividad valuatoria en Colombia ha demostrado que hay una relación directa entre el valor y las características físicas de los inmuebles, en particular los predios edificados para uso de vivienda cuyas variables físicas son determinantes de la oferta y la demanda de los mismos. El uso de la econometría para determinar patrones de determinadas variables se ha demostrado en diferentes estudios y este pretende establecer matemáticamente la relación que existe entre las variables físicas de un inmueble edificado, con uso de vivienda de estrato 3 en Bogotá D.C.

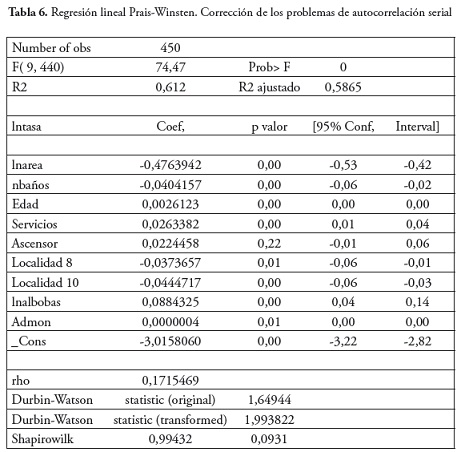

Los resultados anteriores son consistentes en cuanto a los signos a priori que la teoría establece para el valor de los coeficientes; no obstante, se pueden apreciar inconvenientes con los errores del modelo pues estos no presentan normalidad y están serialmente correlacionados afectando la eficiencia de los coeficientes y pueden subvalorar o sobrevalorar las pruebas de hipótesis construidas. Para solucionar los problemas de autocorrelación serial en el modelo se corrió una regresión Prais-Winsten iterada la cual, con una transformación de las variables, pretende calcular un nuevo modelo para determinar la relevancia de las mismas. De este proceso se obtuvieron los resultados visualizados en la tabla 6.

Se resalta que la transformación del modelo que corrige la autocorrelación permite obtener estimadores significativos a excepción de ascensor, y además está acompañado de un estadístico Durbin-Watson transformado cercano a 2. Se resalta también que con la nueva estimación los errores presentan un comportamiento normal tal y como lo muestra la prueba shapiroWilk.

DISCUSIÓN

A partir de los resultados anteriores en los que se muestra un ajuste cercano a 60, y con el cumplimiento de los supuestos del modelo los cuales fueron satisfactorios, se pudo determinar un modelo de regresión lineal con el que se puede calcular matemáticamente una tasa de capitalización de renta para la determinación de su valor comercial mediante el método de renta para vivienda sometido al régimen de propiedad horizontal en estrato 3.

El modelo de regresión lineal definitivo es el siguiente:

Ln TCN = -3,017355 +(-0,4749924(LnAC)) + (-0.0412086(B)) + (0,0025276(E)) + (0,0279177 (SC)) + (0,0282009(A) + (-0,0411574(LK) + (-0,436933(LE) + (0,0864799(LnAl) + 0,000000372(Ad)

Donde:

Ln TCN = logaritmo natural de tasa de capitalización neta.

LnAC = logaritmo natural de área de construcción.

B = número de baños.

E = edad de la construcción.

SC = servicios comunales.

A = ascensor.

LK = localización en Kennedy.

LE = localización en Engativá.

LnAl = logaritmo natural de número de alcobas.

Ad = valor mensual de la administración.

Área construida, número de baños, edad de la construcción, número de alcobas y valor de administración son variables de tipo cuantitativo; servicios comunales, ascensor, localización en Kennedy y localización en Engativá son Dummies, en las cuales se debe poner 1 si existe o se aplica, y 0 en el caso contrario.

Para obtener la tasa de capitalización neta mensual es necesario devolver el logaritmo natural con el exponencial e (euler) al dato obtenido del modelo (LnTCN); de esta forma se puede obtener el dato numérico decimal o en cantidades porcentuales.

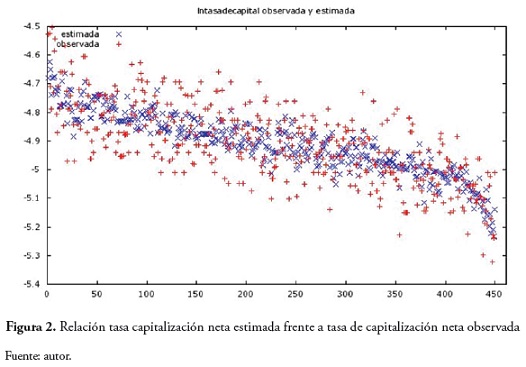

La figura 2 muestra el resultado de las tasas de capitalización predichas frente a la observada y su tendencia lineal.

Con este estudio se busca disponer de una herramienta metodológica para la determinación de la tasa de capitalización de renta obtenida por el método de capitalización directo.

El análisis y las pruebas realizadas demuestran que para determinado tipo de inmueble, por medio de una regresión lineal y un número limitado de datos de un inmueble con características físicas similares (según lo que se pretenda buscar), se puede obtener un modelo que permita el cálculo de la tasa de capitalización neta de manera rápida y sencilla, con solo una inspección física correcta del inmueble.

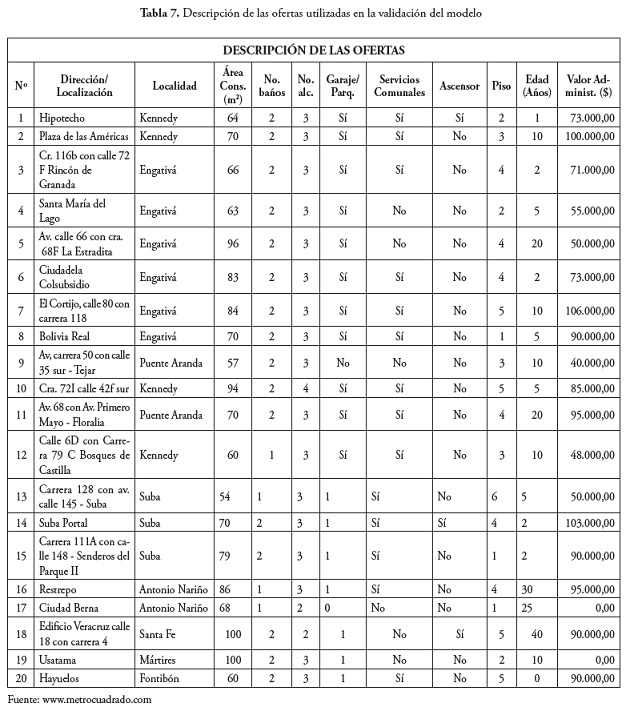

Para determinar la eficiencia y eficacia del modelo se realizaron avalúos de prueba con el método de la renta, pero calculando la tasa de capitalización neta según este método propuesto y finalmente comparando el valor obtenido con el del mercado. Se utilizaron como muestra 20 ofertas de venta o arrendamiento del mercado inmobiliario de finales del año 2010. Todas las ofertas correspondían a predios edificados, con uso vivienda en PH en estrato 3 de diferentes localidades de Bogotá.

La tabla 7 muestra las características físicas generales de las ofertas.

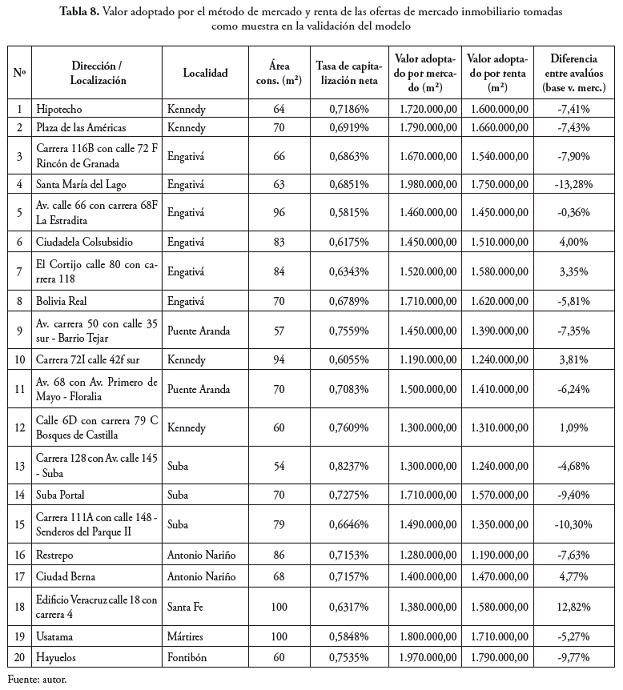

Para la determinación de la tasa de capitalización neta se diseñó un aplicativo en Excel, el cual efectúa el cálculo de la misma con el ingreso de las variables físicas representativas del modelo. La tabla 8 muestra el resultado obtenido.

Por medio del cálculo de la tasa de capitalización neta se pudo determinar un valor comercial adoptado por el método de la renta que en promedio difiere con el valor de mercado en -3,65%. Esto quiere decir que, en promedio, el valor calculado por el método de la renta con la metodología propuesta está por debajo del valor del mercado en 3,65%, lo cual es un resultado positivo.

CONCLUSIONES

La metodología propuesta en este estudio para determinar la tasa de capitalización neta de inmuebles edificados para vivienda demuestra que propuestas similares se pueden desarrollar para otros tipos de inmuebles cuya información de mercado inmobiliario es muy limitada, como los inmuebles tipo bodegas, locales comerciales e inmuebles de tipo industrial. La información puede ser obtenida a través del Observatorio Inmobiliario de Bogotá, depurada y procesada por medio de espacios y mecanismos académicos como trabajos de grado de la especialización en avalúos.

Las localidades más representativas de los inmuebles destinados a vivienda en PH estrato 3, con respecto al universo de predios en Bogotá, son en su orden: Suba (27,03%), Kennedy 19,15%, Engativá (18,79%), Usaquén (7,34%) y Fontibón (5,34%)

La tasa de capitalización de renta neta promedio mensual para la vivienda estrato 3, sometida al régimen de propiedad horizontal en Bogotá, es de 0,7648%. Este dato fue calculado con la base de datos depurada del Observatorio Inmobiliario Catastral de la Unidad Administrativa Especial de Catastro Distrital (UAECD) del año 2009 (año de la actualización catastral de Bogotá) teniendo en cuenta únicamente los predios de las localidades determinadas como representativas. La tasa de capitalización neta promedio para las viviendas en PH en edificios en altura es de 0,7816%, y la de las viviendas en PH en construcciones tipo casa es de 0,7085%.

Del análisis estadístico de la información, particularmente de las medidas de la tendencia central, se pudo determinar que la renta mensual promedio es de 9.891,06 pesos por m2, la mediana es 10.000 pesos por m2 para el tipo de inmuebles objeto de estudio. Discriminando la información por tipo de construcción se determinó que la renta promedio de edificios en altura es de $10.165,38 por m2 con una desviación estándar de $1.755,33, coeficiente de variación de 17,27%; en casas es de $8.973,37 por m2 con una desviación estándar $1.988,05 y coeficiente de variación de 22,15%.

La validación del modelo con la muestra aleatoria del mercado inmobiliario mostró que el valor comercial por el método de la renta, calculado con la tasa de capitalización de este modelo propuesto, es muy cercano al valor de venta por el método de mercado, y en promedio está un 3,65% por debajo del valor comercial. Teniendo en cuenta la desviación estándar se pudo concluir que todos los valores comerciales obtenidos por este método están entre un 10,2% por debajo y un 3% por encima del valor comercial obtenido por el método de mercado, variación que depende de la localización del inmueble y de sus características físicas.

Se recomienda usar el modelo en los siguientes casos: control de valor y segundo método de avalúo. En aquellos avalúos comerciales donde la información de valor de venta de mercado sea muy limitada, o en el caso que solo se cuente con un dato, por medio de este modelo se puede determinar el valor comercial más cercano de dicho inmueble y, por ende, determinar si el valor pedido es especulación o se acerca al valor comercial.

En caso de no contar con ningún dato de valor de venta y de tener información sobre la renta producida por el inmueble, se puede estimar el valor comercial con este método a partir de sus características físicas, teniendo en cuenta el sesgo del valor obtenido por el método de la renta con este modelo5,lo cual debe ser analizado por el profesional valuador a la hora de adoptar el valor comercial del inmueble.

5 Ver nota supra.Para determinar el canon de arrendamiento de un inmueble del cual solo se conoce el valor de venta. Con una inspección correcta de sus características físicas se puede aproximar el valor de arrendamiento mensual de manera estadística y matemática.

Referencias bibliográficas

- Alañón, Á. (2001). La renta regional en España: análisis y estimación de sus determinantes. Madrid: Universidad Complutense de Madrid, Facultad de Ciencias Económicas y Empresariales.

- Borrero, O. (2009). Inferencia estadística en la valoración de centros comerciales. Bogotá.

- Enciclopedia económica virtual. Disponible en: http://www.eumed.net/cursecon/dic/jph/V.htm

- Gordínez. M. (2000). Tasas de capitalización de mercado de casas de habitación en las colonias de Lomas de Vista Hermosa, Lomas de Circunvalación y Jardines de Vista Hermosa de la ciudad de Colima. México.

- Greene, W. H. (1997). Econometric analysis. London Prentice Hall.

- Gujarati, D. (2003). Econometría. Bogotá: McGraw-Hill. International Valuation Standards Comitte (1997). Norma Internacional de Valuación.

- Klimovsky, E. A. (2008). La teoría de la Renta absoluta. artículo,

- Martínez Blasco, I. (1998). Modelos econométricos aplicados a la valoración de bienes inmuebles rústicos. Berceo, (134), 181–212.

- Loria Diaz de Guzmán, E. G. L. D. de (2007). Econometría con aplicaciones. México Pearson Educación

- Martínez, F. J. (2002). Un método de estimación de la renta de unidades espaciales pequeñas. España: Universidad de Vigo.

- Wooldridge, J. M. (2009). Introductory econometrics: a modern approach. Cengage Learning.

- Proyecto Norma Técnica Sectorial Colombia (2009).

- Real Academia Española (2001). Diccionario de la lengua española. Madrid: Espasa.

Licencia

La revista UD y la Geomática se encuentra bajo una licencia Creative Commons - 2.5 Colombia License.

Atribución - No Comercial - Sin Derivadas