DOI:

https://doi.org/10.14483/23448350.335Published:

07/31/2006Issue:

No. 8 (2006): Enero-diciembreSection:

Ingeniería y TecnologíaElementos para el análisis del mercado en cadena agroindustrial. aplicación al caso de la cadena de la uchuva en la provincia de Sumapaz

Keywords:

Mercadeo, mercado, uchuva, mercados agrícolas, cadena agroindustrial (es).Downloads

References

Colombia. Corporación Colombia Ihternacional Facultad de Administración. Análisis Internacional del Sector Hortifrutícola para. Elaborado por la Universidad de los Andes. Bogotá, Octubre de 1994.

Ministerio de agricultura y Desarrollo Rural. Acuerdo de Competitividad de Productos Hortofrutícolas Promisorios Exportables en Colombia. 2000. Pág. 6.

Corporación Colombia Internacional. Oportunidades de Exportación para Frutas

y Hortalizas, Región Caribe Colombiana.. Bogotá, 2001

Corpoica. Informe Hortifruticultura en Colombia. Corpoica Regional 6. 1998.

Secretarías de Agricultura Departamental URPA 's. Informes No. 15 y 16.

Corporación Colombia Internacional. Inteligencia de Mercados 13. Perfil del Producto.

Fischer, G., Flórez, V y Sora, A. Producción, poscosecha y exportación de la uchuva. Universidad Nacional de Colombia, Facultad de Agronomía. Bogotá, marzo del 2000.

Oriom Díaz, Doris Liliana. Manual de la Uchuva. Serie: Volvamos al campo. Mercadeo Internacional,. Grupo Latino LTDA. 2003. p 23.

Corporación Colombia Internacional. Manual del Exportador de frutas, Hortalizas y tubérculos en Colombia.. 2001

CORPOICA. Manejo Cosecha y Postcosecha de mora, Lulo y Tomate de Árbol.

Corporación Colombia Internacional. Inteligencia de Mercados No 34. Precios Internacionales.

Calderón. M.E, Orjuela, J. Elementos de Competitividad para la Cadena Láctea, Un Enfoque Disciplinar y Sistémico.Revista Científica No 3. Centro de Investigaciones Universidad Distrital Francisco José de Caldas. Bogotá, 2001

Porter, Michael. La Ventaja Competitiva de las Naciones. 1991.

Comisión Económica para América Latina CEPAL, Estudio Económico de América Latina, Santiago de Chile. 1989

Menendez Gallego, Jorge. Políticas de Competitividad. Universidad de Chile.

Agosto 2000

Departamento Nacional de Estadísticas (DANE). Indicadores de Competitividad

y Productividad, revisión analítica y propuesta.

Carulla Jorge, Cuéllar Eleona, Mariño'Rafael. Megaproyecto Agroindustrial de

Bogotá - Cundinamarca. 2002

Calderon María E. Orjuela Javier. Perspectiva de Análisis de la Cadena Agroindustrial. Revista Científica. 2000. Centro de Investigaciones de la Universidad Distrital.

Bejarano Barrera, Edgar. Determinantes de la Productividad y la Competitividad

en la Cadena Agroindustrial de Lácteos. DNP, COLCIENCIAS, FONADE. 1996

Espinal, Carlos. II Curso Internacional sobre la Promoción de la Agroempresa

Rural para el Desarrollo Microregional Sostenible. IICA. Módulo 3: Impulsando el

Desarrollo Agroempresarial Rural 2003

Hulbert, James M. Mercadotecnia: Una Perspectiva estratégica, Capitulo I página 1 y 2.

Stanton William, Etzel Michael y Walter Bruce. Fundamentos de Marketing. Decima Edición.Mc Graw Hill. 1996.

Pride, William. Marketing. Mc Graw Hill.1990

Kotler, Philip. Principios de mercadotecnia. 7a. edición. Prentice Hal1.1996.

Chavarría, Hugo y Sepúlveda Sergio. Factores no económicos de la competitividad. Cuaderno técnico No. 18 de IICA.San José - Costa Rica.2001.

IICA. Cuaderno Técnico No.14 IICA: Algunos ejemplos de cómo medir la competitividad.

Instituto Colombiano de Normas Técnicas y Certificación. ICONTEC. Norma

Técnica Colombiana Uchuva NTC

Corporación Colombia Internacional. Análisis de los componentes del precio

internacional de la uchuva. Boletín Precios Internacionales No. 23, mayo del 2000.

Sistema de Inteligencia de Mercados, Bogotá, pág. 2.

Monsalve Vargas, Juliana. Trabajo de grado "Comercializadora de Uchuva".

Rionegro. 2002.

Unidad Ejecutiva de Servicios Públicos y Universidad Nacional de. Colombia.

Diagnóstico de las plazas de Mercado Distritales. 2002.

Jáuregui. Alejandro. Segmentación de mercados. Elementos y tablas. Tomado.

How to Cite

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Download Citation

Ingeniería y Tecnología

Revista Científica, 2006-08-00 vol: nro:8 pág:13-52

Elementos para el análisis del mercado en cadena agroindustrial. Aplicación al caso de la cadena de la uchuva en la provincia de Sumapaz

María Eugenia Calderón

mcalderon@udistrital.edu.co

Ingeniera Química, Universidad Nacional de Colombia, Especialista en Ingeniería de Producción Universidad Distrital F.J.C, Magíster Ingeniería Industrial, Universidad de los Andes, Estudiante Doctorado en Ingeniería Universidad Nacional de Colombia.Profesor Facultad de Ingeniería Universidad Distrital FJC y catedrática U.N. Miembro del Grupo de Investigación en Competitividad en la Industria Colombiana, GICIC.

Sandra Patricia Buitrago

spbh2003@yahoo.com

Ingeniera Industrial. Universidad Distrital Francisco José de Caldas Grupo de Investigación en Competitividad en la Industria Colombiana, GICIC.

Javier Arturo Orjuela Castro

orjuela@udistrital.edu.co

Ingeniero Industrial, Universidad Distrital F.J.C, Ingeniero de Alimentos Universidad INNCA de Colombia, Especialista en Ingeniería de Producción Universidad Distrital F.J.C, Magíster en Investigación de Operaciones y Estadística, Universidad Tecnológica de Pereira, Estudiante Doctorado en Ingeniería Universidad Nacional de Colombia. Profesor Facultad de Ingeniería Universidad Distrital FJC. Grupo de Investigación en Competitividad en la Industria Colombiana, GICIC.

Resumen

En este artículo se presentan los principales hallazgos del estudio adelantado en el marco del proyecto de investigación marco Competitividad en la cadena agroindustrial de frutas y lácteos en Colombia[1] en lo que tiene que ver con el componente de mercadeo de uchuva en la provincia de Sumapaz, Cundinamarca. Se identifican y caracterizan las variables relevantes para el análisis del mercadeo de uchuva en un entorno competitivo y, a partir de ello, se plantean estrategias para su mejora.

Palabras Clave:

Mercadeo, mercado, uchuva, mercados agrícolas, cadena agroindustrial.

Abstract

In this paper it is presented the results of uchuva marketing analysis in the province of Sumapaz, Cundinamarca. It is identified and characterized the principal variables for the analysis of the marketing of uchuva in a competitive context. Finally, based in the characteristics identified, strategies to improvement the competitive are designed.

1. INTRODUCCIÓN

Fenómenos asociados con la globalización y con la "internacionalizacIón[2] "de los gustos de los consumidores han impulsado el desarrollo del sector frutícola a nivel mundial. A pesar de que en Colombia se cuenta con potencial (amplia riqueza natural, que se expresa en la disponibilidad y la diversidad de sus recursos naturales) no se ha evidenciado un impulso importante en el sector.

Contar con gran diversidad de recursos naturales no es suficiente para que Colombia logre una participación representativa en el contexto internacional, esta riqueza en sí misma no hace que el país sea competitivo. Es por ello que se hace necesario adoptar estrategias que impulsen una adecuada explotación de las ventajas comparativas con las que cuenta el país e impulsen la creación de ventajas competitivas en la agroindustria, para obtener un crecimiento sectorial sostenido.

Estas han sido las razones por las cuales el Grupo de Investigación de la Competitividad en la Industria Colombiana (GICIC [3] ), desarrolló el proyecto "Competitividad en la cadena agroindustria/de frutas y lácteos en Colombia[4] ". En este artículo se reportan los resultados del estudio y análisis de las variables de mercadeo asociadas con la cadena de uchuva en la Provincia de Sumapaz, Cundinamarca y, a partir de ello se plantean estrategias para el mejoramiento de su competitividad. El estudio se particulariza en el departamento de Cundinamarca debido a la alta participación que presenta frente al nivel de producción nacional de frutas, generando el 79.89% del total producido en el paí[5] y, se delimita al Distrito Capital en cuanto a la industria de procesados.

2. CONTEXTO TEÓRICO

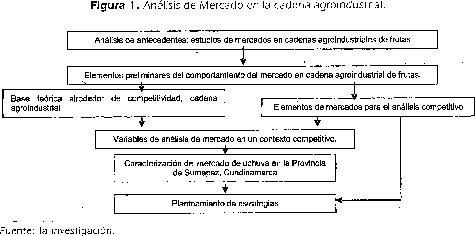

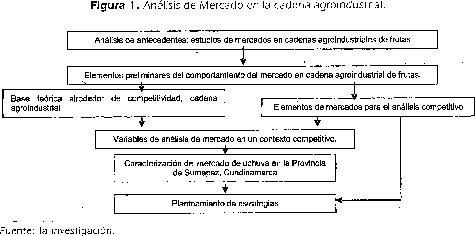

La elaboración del análisis del mercado de frutas, alrededor de la cadena agroindustrial en la que se inserta, implica la identificación de variables relevantes de análisis. Por lo anterior, elaboración teórica, explica el esquema que se plasma en la figura 1.

2.1 ANTECEDENTES

Un estudio realizado por la Corporación Colombia Internacional, CCI, [1] muestra que el mercado mundial frutícola se caracteriza por ser altamente competido desde el punto de vista de la oferta, por tener una creciente concentración de empresas transnacionales que dominan los canales internacionales del comercio y por la importancia de las cadenas de supermercados y tiendas especializadas en la venta minorista.

El mismo estudio revela que el mercado mundial de frutas creció a una tasa anual promedio de 4,9% entre 1990 y 1999. Como grupos de frutas que participan más ampliamente en el mercado se encuentran los caducifolios (manzanas, duraznos, nectarines, peras y otros similares), los cítricos (naranjas, mandarinas, clementinas, limas, limones, toronjas y otros similares), el banano participó con el 18% y las frutas tropicales sin banano (plátanos, aguacates, mangos, melones, sandías, papayas, cocos, piñas y otros).

En cuanto al valor del comercio de frutas tropicales, la mayor participación en el año 2000, correspondió al banano, 63%, seguido por el melón, 10%, la piña y el mango, cada uno con 6% y el aguacate con 5%. Las frutas exóticas donde se incluyen todas las exportaciones colombianas de frutas, con excepción del banano y del plátano, apenas representan el 2,3% del valor del comercio mundial de frutas tropicales.

En lo que tiene que ver con las tendencias de consumo [1], a nivel mundial las frutas y hortalizas frescas y procesadas son el mercado más dinámico dentro del sector agroalimentario como consecuencia del cambio en las preferencias de los consumidores en los países desarrollados, producto del crecimiento del ingreso y la búsqueda de alimentos saludables, presentándose tendencias específicas en dichos mercados como: envejecimiento de la población, preocupación por la salud y por una alimentación sana, preocupación por la calidad y la seguridad de los productos alimenticios, incremento de grupos étnicos, interés por productos listos para consumir que ofrezcan como principal beneficio la frescura y sensibilización a problemas del medio ambiente.

2.1.1 El sector frutícola nacional

La fruticultura ha sido considerada una de las actividades agrícolas promisorias para el país en el contexto de la internacionalización de la economía, no.obstante si se descuentan el banano y el plátano, es poco; lo que el país ha avanzado en materia de exportaciones de estos productos [2].

Según se establece en el Acuerdo de Competitividad [2], en Colombia la situación del sector agrícola se ha caracterizado en los últimos diez años por su poco avance en la expansión y consolidación del mercado interno y externo, como consecuencia de restricciones de oferta, en cantidad y calidad, factores que no han permitido aprovechar las oportunidades que se ofrecen en mercados internacionales de producto fresco y procesado.

Lo anterior coincide con los resultados del estudio de mercado realizado por la Corporación Colombia Internacional en el año 2001 [6] [3] en el que se analizaron tres indicadores de mercado: tamaño y dinámica de la demanda, tamaño y dinámica del negocio de exportación y atractivo económico del negocio de exportación. Como resultado de este estudio, se identificaron las oportunidades en materia de producción y comercialización de frutas y hortalizas tropicales para mercados externos como los de.Estados Unidos, Canadá, Venezuela, Costa Rica, y el Caribe insular, Jamaica, República Dominicana y Cuba.

Como elementos estratégicos para la comercialización de los productos se identificaron la calidad, precio, volumen, diferenciación, innovación, desarrollo de marcas, promoción, participación en eventos y organización del sector, reputación, desarrollo de alianzas e Imagen del país, con el fin de lograr fortalecer la capacidad competitiva de las exportaciones hortofrutícolas [3].

La Universidad de los Andes y la Corporación Colombia Internacional [1] identificaron, mediante el análisis de mercados de alto potencial (mercados donde sea factible la incursión de productós nacionales), cuáles son los productos en fresco y/o procesados, que pueden llegar a representar oportunidades reales para las exportaciones de Colombia. Para estos productos se identificaron los mercados meta a corto, mediano y largo plazo, de acuerdo a las posibilidades de acceso que ofrecen. Como conclusión se reportan, en el corto plazo, los mercados de los países de la comunidad Europea, Alemania, Holanda, Francia, Reino Unido y Países Escandinavos, junto con Canadá. En el mediano plazo se identificó el mercado de Estados Unidos y al largo plazo el mercado de Japón, países en los cuales las restricciones fitosanitarias aplicadas a los productos se generalizan para todo tipo de alimento en fresco y procesado.

Las tendencias mundiales en el consumo antes planteadas, coinciden con las mencionadas en el informe emitido por la Regional 6 de Corpoica [4], en el que algunos analistas consideran que para acceder a los mercados internacionales, el país debe emprender acciones para resolver los problemas relacionados con el uso indisCriminado de insecticidas, herbicidas y otros agroquímicos. Según el mismo informe, el mercado de fruas colombianas ha tomado fuerza en países como Venezuela, Estados Unidos y la Comunidad Europea. Las. exportaciones colombianas de fruta, sin contar las de plátano y banano,: se están concentrando en unos pocos productos. En orden de importancia se encuentran: uchuva, frambuesa, mora, granadilla, tomate de árbol y pitahaya, los cuales vienen creciendo consistentemente, concluye el informe.

Para el caso de frutas productos procesados [2] la industria alimentaria en Colombia y, específicamente, el subsector que demanda y procesa frutas presentó un gran dinamismo durante la década de los noventa, muy superior al de la industria en su conjunto. Por otra parte, la demanda total de frutas en la industria tuvo un crecimiento significativo entre 1992 y 1997, que aunque siguió una tendencia estable para las frutas frescas, se incremento para las frutas procesadas, ya que para éstas creció,en mayor magnitud la demanda industrial de pulpas, concentrados y frutas en conserva.

2.2.2 El sector frutícola en Cundinamarca

La fruticultura es una de las agroindustrias que viene generando mayores expéctativas de desarrollo en la región, corrió respuesta , a la creciente sustitución de las bebidas gaseosas por el consumo de jugos de frutas. El sector frutícola del departamento contribuye con un 23.78% del área total ocupada por los cultivos permanentes; dentro del mismo, los cítricos con el 47.2% de la superficie, el mango con el. 14.96% y la mora con el 11.49%, son los de mayor participación. Los cultivos que presentan los mayores aumentos de área cultivada son el lulo, la mora, el tomate de árbol y la uchuva debido a las posibilidades para su exportación.

De acuerdo con los datos reportados por el Ministerio de Agricultura y Desarrollo Rural, Cundinamarca (sin incluir Bogotá), es el departamento donde se focaliza la agroindustria de la región Centro Oriente, situación que se explica principalmente por la gran influencia que ejerce el mercado de Bogotá. Le siguen en importancia los departamentos de Santander, Tolima y Huila.

De las distintas zonas geográficas en que se halla dividido el Departamento de Cundinamarca, existen algunas que se han caracterizado por su ocupación casi absoluta en tareas relacionadas con la producción agropecu -aria. Dentro de estas se encuentra la provincia de Sumapaz.

2.2.3 El sector frutícola en la provincia de Sumapaz

La Provincia de Sumapaz, ubicada al sur del departamento de Cundinamarca, sé halla conformada por los municipios de Arbeláez, Cabrera, Fusagasugá, Granada, Pandi, Rasca, San Bernardo, Silvánia, Tibacuy y Venecia, cubriendo una extensión de,1748 Kilómetros cuadrados. Colinda con el Distrito Capital por el oriente, con la provincia de Soacha al norte, con la provincia de Tequendama al noroccidénte, con la provinba de Gualivá al occidente; Al sur limita con los departamentos de Tolima y Meta . [5] [7].

La provincia cuenta con todos los climas, desde el frío en la región paramuna hasta el cálido en la desembocadura del Río Magdalena. La parte alta de la cuenca, correspondiente a la zona de páramo hace parte del Parque Nacional Natural Sumapaz.

Además de la variedad de climas, otro de los factores que inciden positivamente sobre los municipios de la provincia y que explícala concentración de los cultivos en estas zonas es su relativa cercanía al distrito, desde donde se exporta vía aérea al mercado europeo.[5] [8], con distancias que oscilan entre los 64 Kilómetros (para Fusagasugá) y los 144 Kilómetros (para Cabrera), con un buen sistema vial en general, que comprende anillos viales, y redes troncales como la troncal cafetera y la troncal del Sumapaz. Las vías Cabrera — Venecia y Arbeláez — San Bernardo ya están contempladas en el plan de desarrollo del departamento.

Los diferentes pisos térmicos presentes en la Provincia constituyen una de las razones por las cuales ésta es la más diversificada en productos agrícolas (15 cultivos principales), entre ellos uchuva y tomate de árbol y alcanza los mayores niveles de rendimiento en promedio, comparada -conotras (sólo es superada en rendimiento promedio por la provincia de Soacha, pero ésta última cuenta sólo con 3 cultivos principales, y es una de las que menos volumen de producto tota genera).

2.2.4 El mercado de frutas de Bogotá

Bogotá es el eje principal de desarrollo económico, social, cultural, administrativo y comercial a nivel nacional. Este hecho unido a la densidad poblacional hacen de esta ciudad un punto importante para la comercialización de alimentos, en particular de frutas y hortalizas por su cercanía con otras zonas productoras del país.

A Bogotá ingresan anualmente cerca de 500 mil ltoneladas de frutas, con las que se cubre la demanda de los hogares y de la industria procesadora de alimentos. Además el Distrito sirve de centro de acopio de algunos productos de otras zonas del país y del comercio internacional.

Es importante señalar la disminución en el gasto destinado a la compra de frutas y verduras tradicionales y la creciente participación de otras frutas y hortalizas frescas, comportamiento que obedece a la oferta de productos nacionales e importados y la posibilidad de adquirirlos en los distintos canales de comercialización. Dentro de los productos que han venido ganando participación se encuentran frutas como papaya, manzana y pera importada, piña, mango, lulo, curuba, mandarina, maracuyá, aguacate, patilla, melón, limón y guayaba.

Por otro lado, Bogotá concentra el 38,7% de la producción nacional de la industria procesadora de alimentos a base de frutas y verdurá seguida de Medellín y Cali, situación que hace de la ciudad el principal centro de consumo de materias primas de origen nacional e importado.

Bogotá, como eje del desarrollo del país, cuenta con una amplia infraestructura vial, aeroportuaria, de almacenamiento y de soporte a las negociaciones comerciales nacionales e internacionales, por lo que tiene un papel relevante en el acopio de. frutas y verduras tanto para el mercado nacional como para el comercio exterior.

En conclusión, Bogotá representa una oportunidad clara para la comercialización de frutas y verduras frescas y procesadas, situación que se explica por los cambios que se han venido. manifestando en las tendenciás de los consumos de los hogares, lá demanda procedente de la industria procesadora de alimentos y las pósibilidades que presenta la ciudad como punto de partida de las exportaciones dé productos hortofrutícolas.

2.2.5 El caso de la Uchuva

La uchuva es originaria de Perú y crece como planta silvestre en zonas altas,entre los 1.500 y 3,000 metros sobre el nivel del mar, msnm. Para el año 1999, Colombia fue el mayor productor de uchuva del mundo, seguida por Sudáfrica [6]. Esta especie se caracteriza por tener buenos contenidos de Vitamina A y C, además de hierro y fósforo se le atribuyen propiedades medicinales tales como las de purificar la sangre, aliviar problemas eri.la garganta y fortificar el nervio óptico, entre otras [1].

En Colombia se empezó a conocer la uchuva como cultivo comercial desde la década de los ochenta. Los departamentos productores de uchuva en Colombia son Antioquia, Cundinamarca, Cauca, Huila, Nariño y Tolima encontrándose la mayor área sembrada en el departamento de Cundinamarca con el 84.5% del total de área sembrada en el país [7], y el 79.89% de la producción para el año 2000 [6].

Entre los municipios productores en Cundinamarca, es importante resaltar la importancia de Granada, Silvania y Fusagasuga. Una de las razones que explica la concentración de los cultivos en estas zonas es su cercanía con Bogotá, lugar desde donde se exporta vía aérea al mercado europeo [2].

La producción de uchuva se presenta durante todo el año, con épocas de mayor oferta entre octubre y enero y las de menor oferta entre abril y julio. Esta estacionalidad está relacionada con la demanda de los mercados europeos, en los cuales se presenta una mayor demanda entre los meses de marzo y abril y noviembre y diciembre.

Se han identificado algunas fortalezas y problemas en la comercialización de la uchuva entre los que se encuentran [8].

Fortalezas:

• Es catalogada una fruta exótica.

• Es una alternativa de diversificación para los cultivos tradicionales, jalonando la productividad y márgenes,de rentabilidad en el sector agrícola.

• El producto se vende en puntos de venta exclusivos. También en grandes supermercados, hoteles y restaurantes con un valor agregado a su industrialización (mermeladas, aderezos, postres y concentrados).

• La uchuva de Sudamérica compite con la producción en otros países como Sudáfrica por su color atractivo y gfado de dulzura.

Problemas:

• Rechazo del producto para el mercado externo por problemas fitosanitarios y de calidad, tamaño y color.

• Ausencia de programas de investigación, para mejorar los procesos productivos que garanticen la aplicación de tecnologías limpias que den confianza al consumidor de los mercados del exterior.

• No se cumple el requisito de la cadena productiva en el suministro, desabasteciéndose el mercado externo en las épocas de baja producción.

• Los precios del producto en el proceso de comercialización, algunas veces no compensan los costos de producción y los riesgos asumidos.

• Falta de promoción difusión y publicidad del producto para los mercados internos y externos.

El manual [8] también enfatiza aspectos a tener en cuenta para asumir el reto de enfrentar los mercados, enmarcados en criterios de calidad y competitividad: homogeneidad, volúmenes, seguridad del suministro y presentación.

En lo que tiene que ver con el potencial exportador de la uchuva, de las exportaciones colombianas de frutas, sin contar banano y plátano, el 45% de las exportaciones en el año 2000 correspondieron a uchuva. El valor de las exportaciones de uchuva creció un promedio del 10% anual entre 1996 y 2000 [8].

3 MARCO TEÓRICO

A continuación se presentan los elementos teóricos que sustentan la identificación de variables relevantes para el análisis del mercado de frutas, caso uchuva y tomate de árbol en la provincia de Sumapaz, Cundinamarca. Esta identificación de variables relevantes se hace bajo la perspectiva de análisis de cadena agroindustrial y con un enfoque competitivo.

3.1. El Concepto de Competitividad

La competitividad ...se sitúa en el cruce entre el campo global de la teoría del desarrollo, el campo intermedio de la política comercial y una aproximación analítica de carácter microeconómico que busca destacar la importancia de las empresas en el crecimiento económico. [13]. La CEPAL, citando un Proyecto del Comité de Industrias de la Organización para la Cooperación y el Desarrollo Económico (OCDE) [14], plantea que la competitividad «es la capacidad de las empresas, los sectores, las regiones o las zonas geográficas para generar en el contexto de la competencia internacional, niveles relativamente altos de ingresos y o el empleo de los factores de producción, en condiciones de sostenibilidad».

De igual manera la Organización para la Cooperación y el Desarrollo Económico (OCDE) nombra tres perspectivas desde donde se puede ver la competitividad:

• Ingeniería: según este criterio, la competitividad se basa en la habilidad de las unidades productivas para adoptar la «práctica óptima», en relación con lo técnico y lo administratiyo [9].

• Medio Ambiente/Sistémico: la competitividad se basa no solo en eficiencia interna de la empresa, sino también en el entorno, entendido éste como los incentivos, los recursos provistos por mercados de capital y de trabajo, la calidad de insumos y la infraestructura [10].

• Desarrollo del capital: consideran que el elemento básico de la competitividad es la habilidad de las empresas para acumular capitales físicos, humanos y tecnológicos. Esto hace entender la compétitividad como la habilidad de las firrinas pára . obtener ingresos por diferenciación de factores en los mercados internacionales. Concebida de esta manera, la competitividad no puede considerarse como una meta en sí sino como la búsqueda de un conjunto de condiciones que expresan un esfuerzo dirigido hacia determinados mercados.

Por otro lado de acuerdo con las aproximaciones conceptuales que realizó el Ministerio del Interior de Chile, la competitividad se plantea como «la capacidad que tienen los países, regiones y empresas para crecer en forma sostenida en un contexto de competencia globalizada». De otra parte, Braulio Rojas Brauly coincide en cierta forma con la anterior definición, pues considera que la competitividad es «el proceso mediante el cual la empresa genera valor agregado a través de aumentos en la productividad, y ese crecimiento en el valor agregado es sostenido, es decir se mantiene en el mediano y largo plazo». Ambas definiciones destacan la importancia que tiene el factor tiempo dentro de la competitividad, pues mencionan que el crecimiento que se logre se debe sostener a través de él.

Otros aspectos relevantes sobre los que se debe basar la competitividad señalados por la CEPAL, son la incorporación de tecnología y el uso renovable de los recursos naturales A partir de lo anterior se puede decir que la competitividad se relaciona en forma directa con la incorporación de progreso técnico y a su vez, es un fenómeno que brota de la interacción sistémica de los actores circunscritos a un entorno determinado y se expresa en agregados de innovación tecnológica [15].

En el contexto nacional, se ha plánteado la competitividad como la capacidád de la empresa para mantener o fortalecer la presencia de su producto o sus productos en el mercado en un contexto de competencia internacional [16], esta capacidad implica generar «niveles relativamente altos de ingresos y de empleo de factores, sobre bases sostenibles»[12] .

De los anteriores elementos se deriva.que la competitividad está asociada con:

- El mejoramiento de la calidad de vida.

- Generación de ingresos y de empleo en condiciones de competencia y sostenibilidad.

- El crecimiento sostenido a través del tiempo.

- La importancia de las empresas en el crecimiento económico.

- El entorno comercial, macroeconómico y la productividad.

- El progreso técnico y la innovación tecnológica.

- La presencia de productos en mercados internacionales.

3.2 Cadena Productiva y Cadena Agroindustrial

Ninguna actividad productiva puede desenvolverse de manera aislada, existen relaciones de interdependencia entre los agentes económicos que demuestran una participación en conjunto y articulada, a esta partiópación en los riesgos y beneficios en la producción se le denomina también cadena produCtiva. Duruflé, Fabre y Young,[13] definen cadena productiva como un «Conjunto de agentes económicos que participan directamente en la producción, transformación y en el traslado hasta el mercado de realización de un mismo producto agropecuario», también se define como la agrupación de agentes económicos que participan de una manera directa én la creación de bienes finales y está enfocada al producto [17].

La utilización del enfoque cadenas productivas brinda una visión de análisis y actuación sistémiCa, mediante la cual se establecen las variables que condicionan el logro de las ventajas competitivas en cada una de las instancias de análisis [18] y permite expliéar la incidenciá de los diferentes tipos de enlaces, que se presentan en las relaciones existentes entre empresa, sistema productivo y entorno, estos enlaces pueden configurarse. Esas actividades, procesos, agentes, son subsistemas que hacen parte de sistemas más generales [19].

En la concepción de las cadenas lo más importante no es tanto el flujo de los productos, sino la articulación de los procesos que parten desde la producción agrícola hasta el consumidor. Es decir, lás relaciones que se establecen entre los agentes socioeconómicos que participan en cada uno de los procesos, y las relaciones que ellos establecen con el Estado y la sociedad. Así, en una perspectiva de cadena se incorporan el análisis del subconjunto de empresas ligadas entre sí que participan en la elaboración .Y distribución del bien, lós canales de distribución y el circuito comercial (ligado al flujo de información). La cadena incluye las etapas o estadios por los que pasa el producto, las foritas de producción, las formas de intercambio y las formas de consumo.

En estos términos, se entiende como sistema de análisis la cadena agroindustrial, que o para el caso de este estudio es la cadena frutícola de uchuva y tomate de árbol. Las partes que componen el sistema (subsistemas) están definidos como los eslabones finca o producción primaria, comercialización mayorista (intermediario y exportador), industria, comercialización minorista (puntos de venta) y consumidor final. Ver figura 2.

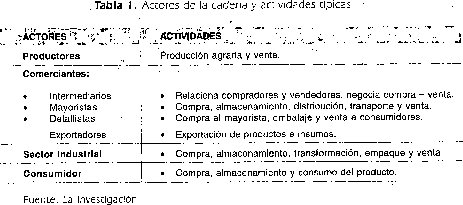

La cadena es uri lugar de diálogo y su funcionamiento depende de la libre decisión de los actores o de los agentes de coordinarse o ayudarse después de un análisis de mercado y de su convicción o de su capacidad de adecuarse a las necesidades de los que están adelante o atrás en la cadena [20]. En la tabla 1 se muestran los actores en la cadena agroindustrial y sus actividades típicas.

En síntesis, una cadena agroindustrial, es un conjunto de agentes que participan en la producción, transformación.y distribución de un producto agrícola. El término agente lleva implícita la noción de estructuras, al igual que la idea de los que participan en este engranaje de negocios, involucrando sus características, al igual que las estrategias. Es decir que hay que caracterizar la estructura y las estrategias de los agentes; las cuales se confrontan o se coordinan con el fin de obtener tanto un desempeño individual (a nivel de empresas o grupo de empresas) como un desempeñó colectivo.

3.3 Factores de mercadeo determinantes de competitívidad

En términos generales el mercadeo o mercadotecnia equivale a un concepto y a una filosofía gerencia! que se emplea para referirse a ciertas actividades que se llevan a cabo dentro de las funciones, grupos o departamentos de la empresa.

Estas actividades tan específicas y a la vez tan d&intas, como la publicidad, la promoción de ventas, la administración de la distribución, las ventas, el servicio a los clientes, el manejo de cartera, la investigación de mercados, la determinación de precios y el desarrollo de nuevos productos, pueden agruparse dentro de la estructura organizacional de la empresa bajo el título de mercadotecnia [21] . Por otro lado, se plantea también como un sistema total de actividades de negocios diseñado cuya finalidad es fijar precios, promocionar y distribuir los productos satisfactores de necesidades entre los mercados meta para alcanzar los objetivos corporativos [22]

El mercadeo envuelve actividades que van desde poner nombre a una empresa o producto, seleccionar el producto, la determinación del lugar donde se venderá el producto o servicio, el color, la forma, tamaño, el empaque, la localización del negocio, la publicidad, las relaciones públicas, el tipo de venta que se hará, el entrenamiento de ventas, la presentáción de ventas, la solución de problemas, el plan estratégico de crecimiento y el seguimiento [23] .

La mercadotecnia también ha sido considerada como un proceso social y administrativo por medio del cual los individuos y los grupos obtienen lo que necesitan y desean mediante la creación y el intercambio de productos y valores con otros [24] .

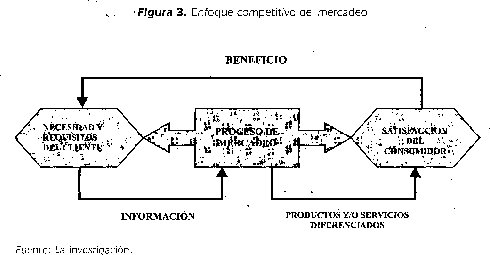

En síntesis, el mercadeo [25], visto desde el enfoque de la competitividad se entiende como un proceso mediante el cual la satisfacción de los consumidores se maximiza con productos y servicios basados en sus requerimientos y necesidades. Los consumidores son vistos como individuos con necesidades diferentes según las particularidades de cada uno de ellos, por lo que se necesitan productos y servicios diferenciados para satisfacer sus demandas. Ver figura 3

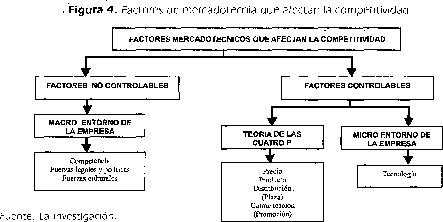

Existen enfoques que enumeran los factores que determinan:la competitividad de una empresa dentro de su industria dándole especial importancia a los elementos que modifican los patrones de compra del consumidor [26]. Dentro de estos elementos se encuentran los factores mercadotécnicos en los que sobresalen la teoría de las cuatro P y el estudio del ambiente de la empresa. Estos factores son a) Producto, entendido como aquello que satisface una necesidad y constituye el núcleo de la gestión; b) Precio, relación que indica la cantidad de dinero necesaria para adquirir una cantidad dada de un bien o de un servicio y determinante en la percepción global del producto/marca; c) Plaza (distribución): actividades que permiten hacer llegar el producto desde el fabricante al consumidor, excepto la fabricación en la que se encuentran las actividades.de transportar, fraccionar, almacenar, surtir, contactar e informar, d) Promoción (Comunicación): conjunto de señales emitidas por la empresa a sus diferentes públicos, con sus elementos publicidad, promoción, re/aciones exteriores y fuerza de ventas

En lo que tiene que,ver con el entorno de la empi-esa, el análisis de la competitividad de las unidades productivas plantea dos dimensiones. Mientras, por una parte, están los elementos cuyo control es ajeno a laempresa e influyen . marcando el entorno (macroambiente), por otra parte están los factores internos que determinan el sistema de creación de valor de la misma (microambiente) [24].

Los componentes de la mercadotecnia generan un macroambiente. bajo el cual operan las empresas. Estos factores son los que determinan el entorno de la empresa: los competidores, fuerzas legales y políticas y fuerzas culturales [22]. Los elementos que influyen en el proceso de agregación de valor a un producto o bien intermedio pertenecen al microentorno de la empresa. Este microambiente está influenciado por las fuerzas cercanas a la compañía que afectan su habilidad de servir a los clientes, los proveedores, la tecnología y los mercados de clientes [26].

Por otro lado, los factores que se describieron con anterioridad y el entorno de la empresa, se pueden clasificar en dos tipos: controlables y no controlables. En el primer tipo se encuentran los factores cónformácios por variables que pueden ser mo- dificadas directamente por la empresa y que le permiten incrementar su competitividad, en caso contrario se denominarán no controlables. Ver figura 4.

3.4 El mercado de uchuva en la provincia de Sumapaz, Cundinamarca

A continuación se presentan los resultados de la car a cterización del,mercado de uchuva en la Provincia de Sumapaz, Cundinamarca, iniciando con la definición de los aspectos metodológicos..

3.5 Aspectos metodológicos

3.5.1 Variables bajó estudio

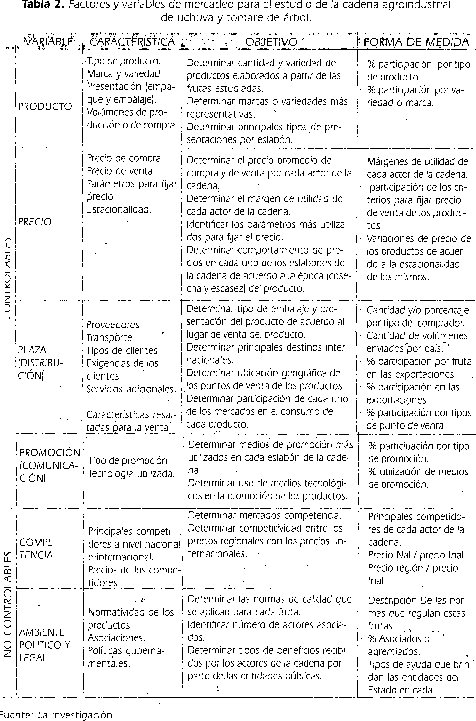

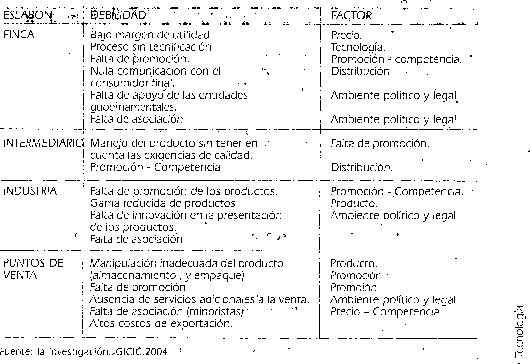

Con sustento en el desarrollo teórico, se derivan las variables bajo análisis en este estudio, que se presentan en la tabla 2.

3.5.2 Recolección de información

Esta fase se adelantó mediante el diseño, aplicación y tabulación de la información obtenida en encuestas que permitieron la caracterización y análisis del mercadeo de cada uno de los eslabones de las cadena agroindustrial de la uchuva en la región del Súmapaz y el Distrito Capital.

Se diseñaron 6 encuestas diferentes, una para cada eslabón de la cadena. En ellas se indagó sobre aspectos generales y relevantes de estudio [14] . Para el área de mercadeo; específicamente, las encuestas se estructuraron de manera similar para cada uno de los eslabones de la cadena, teniendo en cuenta los factores, las variables y los indicadores que se evaluaron en cada uno de ellos (ver tabla 2).

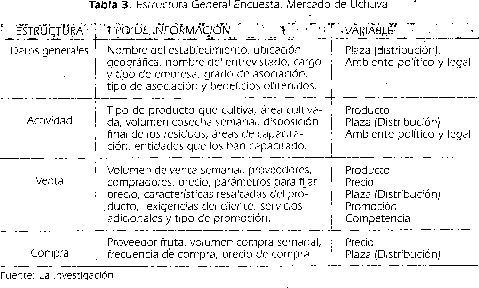

La estructura general de las encuestas se detalla en la tabla 3.

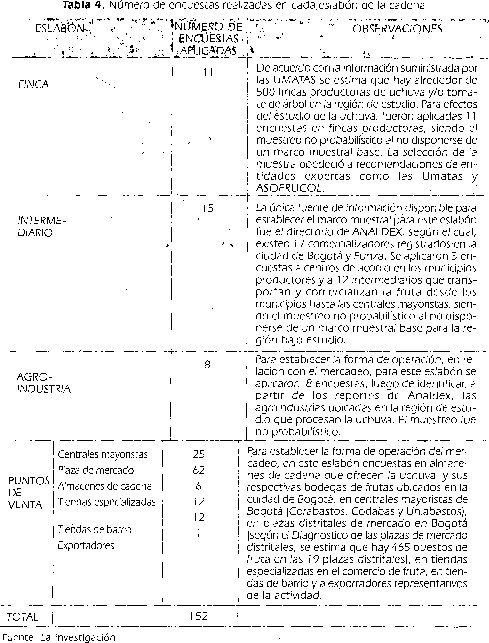

Para la aplicación de los instrúmentos diseñados se consultó la información existente en el Ministerio de Agricultura, UMATAS, CCI, Asohofrucol, DANE, Cámara de Comercio, entre otros, con el fin de establecer identificar el número y localización de los actores en cada uno de los eslabones de la cadena. Dada lo restringido y poco detallado de la información disponible para el caso específico de la uchuva, se realizó un muestreo no probabilístico, con recomendación de expertos que permitió identificar el comportamiento de cada una de las variables analizadas para la muestra incluida y a partir del análisis de ello y de la información secundaria disponible, extrapolar algunas de las características a la cadena en su conjunto.

3.6 Caracterización del mercado de uchuva en la provincia de Sumapaz, Cundinamarca

La información recopilada en las encuestas aplicadas en la muestra descrita antes, en conjunto con la información secundaria suministrada por las diferentes entidades ya citadas, permitió caracterizar las diferentes variables definidas para cada uno de los factores de mercadeo a lo largo de la cadená agroindustrial de uchuva y, a partir de esto, plantear estrategias orientadas a aumentar la competitividad de la misma.

3.6.1 Variables de mercado por eslabón

• FINCA

La finca como primer eslabón, representa la base o punto de partida de la cadena agroindustrial de las frutas en estudio. El actor de este eslabón es el productor, es decir, el campesino que realiza las actividades de siembra y cosecha de la fruta. La mayor parte de los productores son propietarios de la tierra, con una extensión que varía de O a 40 hectáreas, siendo las fincas de O — 10 hectáreas las de mayor predominio en la región, presentándose mayores extensiones para uchuva que para tomate de árbol.

a) Producto

Los municipios que se destacan por la producción de uchuva son Granada, Silvania y Pasca, en particular, Granada es considerado el mayor productor mundial de esta fruta [16] .En este municipio se realiza el festival de la uchuva, evento en el que se promueve no sólo el consumo de la fruta en fresco, sino de los productos derivados de ésta que se producen en dicha región.

[15]

Silvania, por su parte, concentra la producción de uchuva en la región de Subia. Los productores la cultivan por tradición ya que actualmente se quejan de la existencia de hongos en la tierra que impiden un óptimo rendimiento del cultivo. Ante esta situación, los campesinos están optando por sembrar menor cantidad a la acostumbrada, diversificar los cultivos combinando con hortalizas, especialmente arveja, y por trasladar los cultivos hacía otras regiones.

Por último el municipio de Pasca, considerado hasta hace muy poco tiempo gran productor de tomate de árbol, hoy se destaca por la producción de uchuva, situación originada por el desplazamiento de los cultivos de uchuva de Silvania a está región debido al menor costo y mejor calidad de la tierra en este municipio.[17]

b) Precio

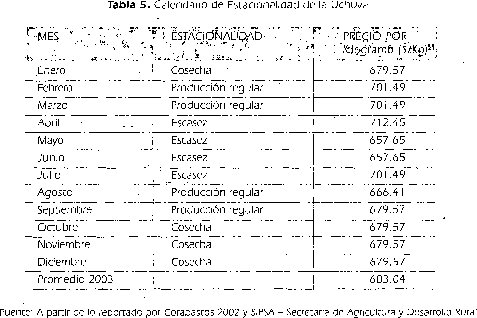

El precio de venta no es fijado directamente por el productor sino por los compradores, exportador e intermediario respectivamente. Parámetros como demanda y calidad de la fruta son de incidencia para este factor. Ver tabla 5.

[18]

c) Distribución

En las regiones visitadas para realizar las encuestas del eslabón finca, los productores en su mayoría venden los productos a empresas exportadoras e intermediarios. Estos agentes van hasta las fincas á recoger la fruta, presentándose también situaciones en las que los productos deben ser llevados,. para su clasificación y posterior compra del producto, hasta centros de acopio•fljados por el comprador.

Los productores de uchuva encuestados venden la producción a exportadoras como Cidela, Frutierrez, Paraíso Andino, Ocati y El tesoro Fruit, empresas ubicadas en San Raimundo, en la vía Silvana - Granada, hasta donde los productores deben llevar la fruta para que sea clasificada de acuerdo a categoría extra,1 y 2. Las de calidad extra y primera son compradas para mercado externo e interno respectivamente, la uchuva sobrante es vendida directamente por el campesino a Corabastos (25%) y a industrias (6%).

Antes de ser vendida, la fruta es depositada en canastas, plásticas, que en ocasiones son de propiedad del comprador, se observó que las fincas en su mayoría no cuentan con un lugar específico ni óptima para realizar el almacenamiento de la fruta que cosechada, por tanto, esta, es entregada el mismo día al comprador (Intermediario o Exportador). Tan sólo un pequeño número de las fincas encuestadas aseguran tener un sitio fijo y adecuado para almácenar la fruta.

d) Comunicación

En este eslabón no existe ningún tipo de estrategia de promoción, los productores prefieren la venta personal, destacando características como apariencia y ausencia de plagas en las frutas para lograr la venta, éstas mismas son requeridas por el cliente para aceptar la fruta. Dentro de los servicios adicionales, los productores de uchuva ofrecen transporte (24%), crédito (34%), aceptan devoluciones (18%) y descuentos (12%).

e) Competencia

Es importante resaltar la importancia de los municipios de Granada, Silvania y Fusagasugá, en Cundinamarca, y Villa de Leiva en el departamento Boyacá. Una de las razones que explica la concentración de los cultivos en estas zonas es su cercanía con Bogotá, lugar desde donde se exporta vía aérea al mercado europeo. En el departamento de Antioquia los principales municipios productores son Rionegro y Sonsón.

Con respecto a los rendimientos del cultivo de la uchuva, el promedio nacional en el año 2000 está estimado en 20 toneladas por hectárea. El cultivo presenta mejores rendimientos en el departamento de Antioquia (36 ton/ha), mientras que en el departamento de Cundinamarca los rendimientos han disminuido, pasando de 30 ton/ha en 1998 a 19 ton/ha en el año 2000.En los departamentos de Antioquia, Boyacá, Cundinamarca, Cauca, Huila, Magdalena, Nariño y Tolima se localizan los municipios que reúnen las mejores condiciones para el cultivo de uchuva, ya que cuentan con una ubicación estratégica respecto a los mercados [7].

f) Ambiente político y legal

De acuerdo a la información secundaria consultada, los primeros elementos institucionales que surgen dentro de las políticas estatales de competitividad son los acuerdos y Convenios Nacionales y Regionales de Competitividad y de Competitividad Exportadora de los Ministerios de Agricultura y Desarrollo Rural y de Comercio Exterior, estos Acuerdos se crearon principalmente para consolidar una visión estratégica de cada.cadena productiva, de tal manera que se pudieran identificar debilidades, fortalezas, amenazas y oportunidades para poder así formular planes de acción que condujeran a metas estratégicas de corto, mediano y largo plazo.

Sin embargo, al hablar con el productor se hace evidente el desconocimiento tanto de estos acuerdos como de otro tipo de incentivos y ayudas que puedan ser ofrecidos por el Estado. Las entidades con mayor interacción con las organizaciones del eslabón finca al brindarles capacitación son el SENA y las UMATAS de cada municipio al llegar al 71.43% de cursos de capacitación brindada a los productores de cada Municipio.

En cuanto a grado de asociatividad, en Pasca se encontró que el 90.91% de los productores de uchuva están asociados en las siguientes Asociaciones: Asociación de productores hortofrutícolas de Pasca (ASOHORPAS) y Asociación de productores de frutas de exportación del municipio de Pasca (ASOEXPOFRUP). Por su parte, en San Bernardo el 33.33% de los productores están asociados a la única Asociación existente en este municipio llamada FRUSAN (Asociación de productores de frutas y verduras de clima frío moderado del municipio de san Bernardo). En Silvana existe la Asociación ASOSUBIA. Respecto a los municipios de Arbeláez y Granada no se tienen datos referentes a cantidad de productores asociados.

• INTEMEDIARIOS

En este eslabón se encuentran los agentes que compran la fruta al productor, la transportan y la comercializan a los puntos de venta (Centrales mayoristas, Almacenes de Cadena, tiendas de barrio y tiendas especializadas) y a las agroindustrias, es decir es el actor que relacionó compradores con vendedores negociando, comprando y vendiendo la fruta.

a) Producto

La uchuva se comercializa con o sin capacho, de acuerdo a los requerimientos del cliente, quienes en ocasiones la prefieren con capacho debido a que la vida útil del producto es más larga con dicha protección.

Este producto es clasificado y empacadó en bandejas de icoporo canastillas plásticas cuando se trata de clientes con altos volúmenes de compra como los almacenes de cadena. Para los demás compradores, plazas de mercado o centrales mayoristas, el producto es entregado sin ningún tipo de clasificación ni empaque.

b) Precio

Los precios de compra de la fruta son fijados por el intermediario y varían entre 800 — 1800 por Kg. para la uchuva, de acuerdo a la época de cosecha o escasez. Los precios de venta se encuentran entre 600 — 2000 pesos para la uchuva, registrándose un margen de utilidad del 50% de utilidad aproximadamente [19] .

c) Distribución

Los productores son los únicos abastecedores de la fruta que comercializan los intermediarios, estos agentes van hasta las fincas a recoger la fruta, presentándose también situaciones en las que los productos deben ser llevados, para su clasificación y posterior compra del producto, hasta los centros de acopio fijados por el comprador.

En este eslabón encontramos dos tipos de intermediarios, los que venden la fruta en las mismas condiciones que la compran y los que la clasifican y empacan antes de entregarla al cliente. Los primeros en su mayoría abastecen las centrales mayoristas de Bogotá (Corabastos y Codabas), igualmente, las plazas de mercado, como la de Paloquemao, son destinó para las frutas provenientes de esta región, realizando entre 2y 3 viajes por semana para satisfacer la demanda de sus clientes. Los segundos, son abastecedores de los almacenes de cadena y de las agroindustrias.

d) Comunicación

En este eslabón no se realizar) actividades para promocionar la fruta ya que son productos de fácil rotación, con clientes f jos que prefiereh la venta directa y cuyos volúmenes de compra les permiten comprar de contado, presentándose crédito para los almacenes de cadena y las agroindustrias, quienes manejan contratos por determinada cantidad de tiempo con los intermediarios.

e) Competencia

Como principal competidor del intermediario, en el caso de la uchuva se encuentran las empresas exportadoras, que son las mayores compradoras del producto en el eslabón finca, dichas empresas venden los excedentes de exportación a algunas centrales mayoristas como Uniabastos y Codabas y a algunos almacenes de cadena en Bogotá.

Estas empresas, además de entregar la fruta clasificada y empacada, aceptan devoluciones del producto que este en mal estado o que no se haya vendido y además dan crédito, garantizando así, mediante estas estrategias la fidelidad y preferencia de sus clientes.

f) Ambiente político y legal

Al igual que en el eslabón finca, la calidad de esta frutas está normalizada en la Norma Técnica Colombiana NTC 4580 de 1999 que caracteriza seis grados de madurez dependiendo del color del fruto, el contenido de sólidos solubles y la acidez total.

En lo que tiene que ver con la asociación, solamente una de las comercializadoras encuestadas pertenece a una agremiación de FENALCO. En esta asociación el beneficio que recibe la comercializadora es capácitacióri sin'ningún costo.

• AGROINDUSTRIA

El rol principal de este eslabón dentro de la cadena es la compra, almacenamiento, transformación, empaque y venta de los productos derivados de la uchuva.

a) Producto

En la actualidad se han desarrollado diferentes productos derivados de la uchuva como la mermelada, la uchuva pasa y los confites de uchuva cubiertos de chocolate. Según el National Research Counal, el jugo de la uchuva madura tiene altos contenidos de pectinaza, lo que disminuye los costos en la elaboración de mermeladas y otros preparativos similares [7]. Debido a estas características, la uchuva puede procesarse para producir jugo, néctar, pulpa y otros productos con azúcar como el bócadillo, aderezos, bases para yogurt, flanes, cócteles, mantecadas, quesos.

La presentación de estos productos varía de acuerdo al tipo de cliente y al tipo de empresa(artesanal o industrial). En las agroindustrias encuestadas, de tipo artesanal, se utilizan botellas vacías de otros productos (aguardiente, otros licores, mermelada, entre otros) para embotellar los jugos que preparan.

La mermelada viene en presentaciones de 600 y 50 gramos y se comercializa principalmente en supermercados. La tendencia más novedosa en mermeladas es evitar la adición de preservativos, colorantes o saborizantes y ser presentada en empaques al vacío que aumentan la duración del próClucto.

b) Precio

En este eslabón los principales parámetros para fijar el precio de los productos que se elaboran a partir de uchuva son los precios de los competidores y los costos de producción. La calidad, la localización y el tipo de cliente son parámetros relevantes para fijar el precio.

Los precios de los productos procesados a partir de éstas frutas, fueron consultados, en mayo de 2003, en los almacenes de cadena que los venden.

c) Distribución

Las industrias encuestadas se proveen principalmente de,Corabastos y de intermediarios, todas las agroindustrias consultadas se proveen de fruta de la región y la co rhprán directamente al productor, siendo ellos, en algunos casos los mismos cultivadores. Las empresas dedicadas a la elaboración de mermeladas utilizan uchuva proveniente de las zonas productoras - de Granada y Silvana, en el departamento de Cundinamarca, que compran a acopiadores o intermediarios y a comercializadores de las centrales de abastos.

Las empresas, ,con mayor consumo, tienen sus propios prógramas de abastecimiento con agricultores de los municipios de Granáda (CundinamarCa) y Villa de Leyva (Boyacá) Los convenios que se establecen con los cultkadores incluyen asesoría técnica para los cultivos y un programa de compra en el que se establecen entregas, cantidades 'y predos. Este tipo de programas garantiza .una oferta permanente y les ofrece seguridad y estabilidad tanto a productores como a exportadores, en términos de la cantidad y del precio de compra.

Los volúmenes de compra semanal dependen de la estacionalidad de la fruta y de la demanda de los productos en el caso de los derivados. de la uchuva, para el tomate de árbol prevalecen compras de 500 a 1000 Kg por semana. Estos volúmenes de compra, están directamente relacionados'con el uso de sistemas de conservación con que cuentan las agroindustrias, refrigeración, congelación y tratamiento térmico.

Los productos derivados de la uchuva son elaborados bajo pedido y para consumo local, por tanto, los principales compradores de estas frutas son los clientes directos o consumidores finales. Estas diferehcias en tipo de clientes inciden en los parámetros que resalta cada tipo de industria para la venta, siendo el precio, la presentación y el cumplimiento de las normas sanitarias las características que se destacan de los productos derivados de tomate de árbol, por el contrario, de los productos derivados de la uchuva se destaca el método de fabricación (casero, natural).

Las mermeladas se comercializan en el mercado nacional y algunas empresas sólo producen para exportar. Los productos deshidratados se han lanzado recientemente al mercado y el principal canal de comercialización está conformado por los supermercados e hipermercados Los deshidratados presentan ventajas tanto para el consumidor como para el productor, especialmente en el caso de la uchuva, fruta que tiene una marcada estacionalidad de la cosecha y asegura un mejor mercado para los productores, que pueden vender toda su cosecha, incluso cuando hay abundancia. Además; pueden vender fruta de calidades inferiores y que, por tener daños físicos, no es susceptible de ser comercializada como producto fresco.

d) Comunicación

Las empresas encuestadas utilizan la venta personal como estrategia de promoción. Debido a esto, las agroindustrias no exhiben sus productos, ya que la venta se realiza mediante entrevista personal con el cliente, en ésta se les da a conocer los productos elaborados.

Los productos deshidratados se han lanzado recientemente al mercado y el principal canal de comercialización está conformado por los supermercados e hipermercados.

El proyecto no cuenta con publicidad en medios masivos de comunicación y se utilizan las promociones y las degustaciones para dar a conocer los productos. De estas actividadeS, las empresas productoras, llevan registros para mejorar los productos y así poder llegar al consumidor final.

e) Competencia

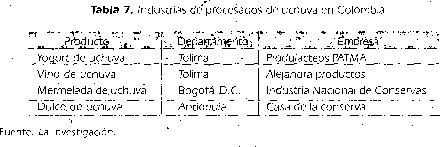

En este eslabón al igual que en el de finca, las industrias del departamento de Antioquia pueden ser consideradas como las principales competidoras de Cundinamarca en la elaboración de productos procesados a partir de estas frutas. Asimismo en el departamento del Tolima se encuentran industrias que elaboran productos a partir de la uchuva, especialmente productos lácteos y licores. Ver tabla.

La industria antioqueña corrió se observa en la tabla es la que mayor variedad de productos derivados de las frutas objeto de estudio esta elaborando, estos prdductos en la actualidad son vendidos en los almacenes de cadena de Bogotá ya que las industrias localizadas en el Distrito Capital no están abasteciendo este mercado.

Entidades como Mincomex y Corpoica ,han propuesto metodologías enfocadas a la Productividad y Competitividad de la región de Bogotá y Cundinamarca, dichas polticas estimulan el .procesamiento de las frutas por parte directa de los productores, para que ellos empiecen el aprovechamiento de la fruta que no pueden vender.

En cuanto a normatividadJas agroindustrias se ciñen a los requisitos de calidad establecidos en las Normas Técnicas que rigen a la uchuv'a. Para comprar las frutas, en este eslabón, se manejan fichas técnicas que especifican la calidad requerida; dichas fichas son enviadas a los proveedores para que Conozcan las condiciones del producto que están dispuestos a comprar los industriales: fruta sana, entera y pelada, sin rajaduras, sin maltratos ni presencia de perforaciones de insectos u otros animales y empacadas en canastillas debidamente limpias. Al llegar a la empresa se hace un muestreo y pruebas de calidad del,producto para determinar el grado de maduración y el sabor, estos resultados son comunicados al proveedor.

Al igual que en los eslabones de las cadenas, hasta aquí analizados, el nivel de agremiación es muy bajo, solamente un 10% se encuentran asociadas a FRUSAN. Para pertenecer a dicha asociación, se requiere realizar el pago de una cuota inicial de 550.000 y mensualidades de 55.000, los principales beneficios que obtienen los asociados radican en asistencia técnica y aseguramiento de la comercialización de sus productos.

• PUNTO DE VENTA

Este eslabón está compuesto por diferentes agentes que intervienen en la compra, almacenamiento, distribución, transporte y venta del producto, ya sea en fresco o procesado para llevarlo al consumidor final. Para caracterizar este eslabón se tuvieron en cuenta: Centrales mayoristas, Plazas de mercado, Almacenes de cadena, Tiendas especializadas y tiendas de barrio, estos actores se agruparon, de acuerdo a los volúmenes de venta, en dos clases: mayoristas (Centrales mayoristas, almacenes de cadena y Exportadores) y minoristas (Tienda especializada y tienda de barrio).

• MAYORISTAS

Para caracterizar este agente se visitaron las tres principales centrales mayoristas de Bogotá: Corabastos, Uniabastos y Codabas.

a) Producto

En CORABASTOS se encuentran puntos de venta especializados en venta de uchuva. Los comercializadores de uchuva, en las centrales mayoristas, reportan una vida útil del producto que varía entre 1 — 5 días sin cáliz (cáscara) y de 11 — 15 días cuando está protegida por el cáliz. La fruta es ofrecida en las dos presentaciones, pero generalmente el comprador la prefiere sin cáliz. A pesar de que los comercializadores afirman que las frutas pueden durar hasta 15 días en buen estado, como dichos actores no cuentan con sitios especializados para almacenar la fruta y como la oferta de estas es alta, prefieren comprar de 2 a 3 veces por semana los volúmenes de fruta necesarios para cubrir la demanda de 2 — 3 días y así garantizar la frescura de los productos.

En las centrales mayoristas la mayoría de comercializadores venden como saldo, generalmente a mitad de precio, regalan o utilizan para autoconsumo las frutas que se están deteriorando para evitar que se pierdan, solamente en caso extremo, cuando la fruta esta inaceptable para el consumo es desechada.

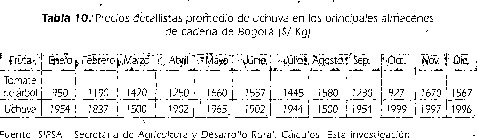

b) Precio

Los precios de las frutas en las centrales mayoristas son fijados por el comerciante, utilizando como principales parámetros el precio de compra de la fruta, los precios de los competidores y la calidad. Los precios de compra, en el momento de recolección de información primaria, se encontraban entre 600 y 800 pesos por libra para la uchuva y el precio de venta al consumidor variaba entre 1000 y 1200 pesos por libra, lo que representa una utilidad del 60% para el comerciante.

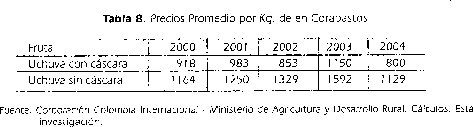

Los precios.reales de la uchuva con cáscara en Corabastos, son superiores durante todos los años, con respecto a los de la misma fruta sin cáscara.

c) Distribución

La fruta que se transa en Corabastos proviene principalmente de los municipios de Silvania, Granada, Fusagasugá, Madrid, Mosquera y Facatativa, en Cundinamarca, donde se concentra la mayoría del área sembrada en el país, y de Duitama, Sogamoso y Tunja, en el departamento de Boyacá. Se calcula que a Corabastos ingresa diariamente una tonelada de uchuva empacada en canastillas plásticas de 18 kilos de peso.

En Codabas y Uniabastos la uchuva es comprada en su mayoría, a la exportadora Cidela Ltda., esta les vende los excedentes de exportación, la fruta se la entregan empacada en canastillas plásticas de 500 gr. Los comerciantes prefieren comprarla a la exportadora debido a que les garantiza el proclúcto aceptando devolución del mismo. Adémás, cuenta con un punto de distribución dentro de las centrales lo que evita el desplazamiento á otros lugares para conseguir la fruta. El tomate de árbol es comprado a intermediados provenientes de San Bernardo y Fusagasugá.

Cabe anotar, que aunque CODABAS Y UNIABASTOS se consideran centrales mayoristas es CORABASTOS la mayor central de alimentos de Bogotá y es un proveedor importante de las.frutas en mención para estas dos centrales. En Corabastos,la uchuva es comprada al igual que el tomate de árbol a intermediarios que la traen directamente de fincas de la región bajo estudio y de otras regiones como: Santander, Cundinamarca (La Mesa, Apulo y Fusagasugá) 'y Antioquia.

La fruta es sometida en las centrales a un proceso de limpieza, que consiste en quitarle el capuchón o cáliz. La central mayorista de Bogotá surte de la fruta a los mercados de la Costa Atlántica y de los departamentos de Santander y Norte de Santander. La uchuva se transporta en canastillas dé 8 a 10 kilos.

d) Comunicación

En las centrales mayoristas no se lleva a cabo ningún tipo de promoción específica de las frutas. Se realizan descuentos por volúmenes de compra y se ofrece la fruta en paquetes de presentaciones económicas, , generalmente, de 51000. Igualmente, debido a que tienen como principales compradores al consumidor final, no ofrecen crédito.

Sin embargo, para clientes especiales como colegios, casinos empresariales, restaurantes, tiendas, supermercados y las plazas de mercado; ofrecen servicios adicionales como transporte, descuentos, empaque y aceptación de devolución los productos en mal estado. El principal requisito de los compradores para llevar las frutas es que éstas tengan una vida útil de 5 a 8 días, es por esta razón que los comerciantes destacan el precio, la apariencia y vida útil de sus productos, para lograr la venta.

La uchuva es exhibida con las "frutas finas" (manzanas, uvas, fresas, duraznos entre otros), generalmente son exhibidas en la parte delantera del local en donde sean de fácil visibilidad para el comprador y evitan que el producto se deteriore, entre tanto, el tomate es ubicado con las "frutas de jugo" o de alta rotación.

e) Competencia

A nivel de minoristas (plazas de mercado, tiendas de barrio y tiendas especializadas), las centrales mayoristas no tienen competencia, ya que estos establecimientos son, como se mencionó anteriormente, los principales compradores de la fruta que se comercializa en las centrales mayoristas, especialmente en Corabastos.

En cuanto a consumidores finales, en la actualidad, los principales competidores de las centrales mayoristas son las tiendas especializadas o "fruver" y los almacenes de cadena, ya que los clientes prefiereh comprar en estos establecimientos por cercanía al lugar de vivienda, por el precio y por la presentación de las frutas.

Igualmente, los productores representan competencia para estos actores, a nivel de agroindustria y empresas exportadoras, ya que éstos prefieren comprar la fruta directamente en las fincas para evitar los sobre costos generados en la intermediación de las frutas.

f) Ambiente Político y legal

El principal beneficio obtenido del Estado por los comerciantes de las centrales mayoristas es la capacitación que han,brindado entidades como el Sena y el Ministerio de Salud en asocio con las administraciones de las centrales. En cuanto a asociaciones, la mayoría de comerciantes encuestados, pertenecen a asociados conformadas por cada una de las centrales mayoristas. Los porcentajes de no asociados son muy bajos, corresponden al 24% en Corabastos y Godabas y al 0% en Uniabastos.

• ALMACÉN DE CADENA

Para caracterizar este punto de venta se visitaron no sólo los almacenes sino las bodegas de cada uno de ellos para obtener información precisa y relevante para este estudio.

a) Producto

En estos establecimientos.la uchuva fresca se comercializa con y sin cáliz o capacho y los empaques varían, aunque la presentación más común es la de la uchuva pelada empacada en bandeja de icopor o en canastilla plástica de 450 gr., cubierta por una película plástica que se sujeta con una banda de caucho.

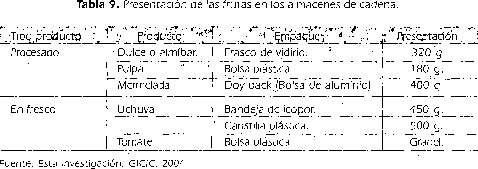

En los almacenes de cadena se encuentran no sólo las frutas en fresco, sino también procesados de ellas, como mermeladas, dulces y pulpas. Las presentaciones más comunes para las frutas y los procesados se pueden observar en la siguiente tabla.

En estos establecimientos, se dispone de bancos de alimentos o de secciones Dilkatessen, en las que las frutas que están magulladas o que sobran son utilizadas para la preparación de jugos o dulces. Está forma de consumo hace que no existan desperdicios, ya que sólo en caso de daño excesivo la fruta se bota, de lo contrario siempre se utiliza.

b) Precio

Este es fijado por el comercializador de acuerdo al precio de compra y a la demanda del producto. Para el momento en que se tomó la información, el precio por libra de uchuva estaba entre S1200 y 51400.

c) Distribución

La fruta comercializada en las cadenas de Bogotá se compra diariamente y proviene, casi en su totalidad, del departamento de Cundinamarca. Los almacenes de cadena de Bogotá se abastecen directamente con productores y algunas cooperativas de las zonas productoras.

Los supermercados que compran directamente a productores hacen visitas a los lugares de producción y realizan acuerdos previos para fijar el precio, la periodicidad de la entrega, las calidades exigidas por el supermercado y las reglas para devoluciones y ,la compra del producto. Una vez se convierten en proveedores permanentes, les pagan semanalmente o en un término no mayor de 30 días.

El principal proveedor de uchuva para este agente de la cadena son las exportadoras Cidela y Ocati, a quienes los almacenes de cadena compran en promedio 60 Kg de fruta por semana. En caso del tomate de árbol, la fruta es adquirida 'a proveedores directos que la traen de las poblaciones de Silvana, La mesa, San Raimundo, Arbeláez, Chiquinquirá, Pasca y Medellín, manejando volúménes dé compra superiores a 1 Tonelada semanal. Esto se debe a que el tomate es una'fruta de mayor rotación que la uchuva, ya que es considerada una'fruta'esencial de jugo, económica y de tradicióh de compra; por el contrario la uchuva es una fruta fina, exótica y costosa y por tanto cuenta con bajos niveles de consumo.

Los almacenes de cadena tienen como único client'e al consumidor final, ya que no realizan contratos con empresas, colegios ni otras instituciones. Para ubicar la fruta dentro del establecimiento estos almacenes realizan distribuciones resultantes•de estudios de mercado, teoría del color y otras áreas del conocimiento. Los criterios que tienen en cuenta en los almacenes de cadena para ubicar las frutas dentro de los localeS', son muy similares, tan sólo se presenta diferencia en los factores precio y visibilidad, que para el tomate de árbol son considerados en menor porcentaje que para la uchuva, debido principalmente á la alta rotación de dicha fruta.

d) Comunicación

Contrario a las variaciones que se presentan en el precio de los productos en los diferentes almacenes de cadena visitados; se observa homogeneidad en la información suministrada respecto a los servicios adicionales y en la promoción utilizadá en cada uno de los almacenes, siendo los principales servicios prestados el transporte y los descuentos, que en la actualidad son manejados en días de precios especiales, así: Miércoles de plaza (Olímpica), miércoles 30% de descuento en fruver (Surtimax), domingos 15% (Ley) y viernes (Colsubsidio). Estos descuentos son promocionados por medio de anuncios y separatas.

En el aspecto publicitario, también hay variaciones significativas, ya que mientras almacenes éxito realiza grandes campañas publicitarias por medio de anuncios de radio y televisión, revistas; separatas, vallas publicitarias y página de Internet, existen otros almacenes de cadena como Merquefácil que solamente cuenta con anuncios promociónales en la puerta del establecimiento. En todos los almacenes de cadena, el precio y la apariencia de las dos frutas es la principal característica destacada para la venta, aunque el empaque y la presentación son también características de importancia para el comprador.

e) Competencia

Los almacenes de cadena son competidores entre sí ya que cada uno cuenta con preferencia por los consumidores finales, ya sea por cercanía, precio; presentación o calidad de los productos en los establecimientos.

Podría decirse que los competidores son las centrales mayoristas y las tiendas de barrio que atraen al consumidor debido a los precios que manejan, ya que son menores que en los almacenes de cadena, pero teniendo en cuenta que las exigencias de los clientes son la apariencia y la vida útil de las frutas, podría decirse que estos últimos cumplen con dichas exigencias presentando ventaja competitiva sobre los otros actores.

f) Ambiente político y legal

Las exigencias de los almacenes de cadena, a los proveedores, en términos de calidad son, fundamentalmente, que la fruta sea sana, sin cortes ni hongos y.que no esté verde o excesivamente madura. En el empaque se debe especificar el nombre del proveedor, el contenido neto del empaque y el código de barras. En torno a niveles de asociación, hay cuatro almacenes asociados, estos se encuentran apremiados a Cadenalco y,Fenalco.

• EXPORTADORES

a) Producto.

Para este actor de la cadena, el producto es la fruta en fresco, ya que en la actualidad no se están exportando procesados de dichas frutas que sean producidos en Cundinamarca o Bogotá. Las principales razones de comercialización, de acuerdo a la empresa visitada, son la rentabilidad. Las frutas que son exportadas son de calidad extra. El producto para exportación se ha caracterizado por tener excelente tamaño, color y apariencia y por tener el cáliz o capuchón en buen estado.

b) Precio

La demanda y el precio de compró sor los teriteriois más utilizados en las empresás exportadóras para fijar el précio de venta de las frutas: Las variaciones en el precio se puedén apreciar en la siguiente tabla.

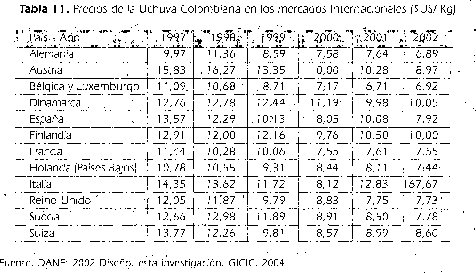

Durante el periodo comprendido entre el año 1997 - 2000 los precios internacionales se mantuvieron relativamente estables con pequeñas variaciones. Del año 2000 al 2002 los precios internacionales presentaron una tendencia decreciente en todos los mercados, como consecuencia de los..menores precios de venta de la uchuva de Zimbabwe.

c) Distribución

Los exportadores se proveen principalmente de los cultivadores de Pasca y Subia con quienes establecen convenios que incluyen asesoría técnica para los cultivos y un'pro, grama de compra en el que se establecen entregas, cantidades y precios. Este tipo de programas garantiza una oferta permanente y les ofrece seguridad y estabilidad tanto a productores como a exportadores, en términos de la cantidad y del precio de compra. Además, las empresas exportadoras realizan muestreos y pruebas e calidad al producto, cuyos re ultados son comunicados al productor.

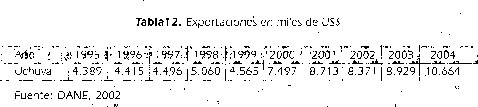

La uchuva es actualmente la principal fruta exótica de exportación de Colombia. Las exportaciones de esta fruta pasaron de 747,8 toneladas por un valor en miles de US 54.38 en 1995 a 1.196 toneladas por un valor en miles de USS 10.664 hasta septiembre de 2004, con una tasa de crecimiento promedio anual de 12,5% y con un incremento del 21,7% frente a 1997 [20] .

Los principales destinos de estas frutas son Holanda,' España, Alemania, Gran Bretaña y Francia. Otros destinos son: Bélgica, Suecia y Luxemburgo, como se muestra en el Gráfico.

De la fruta que se destina para exportación un 15% aproximadamente se deteriora o sufre daños en los controles de calidad que realizan en el aeropuerto de Bogotá D.C. y un 3% en.promedio es devuelta por el comprador cuando llega en condiciones diferentes a las pactadas en el contrato de compra, esta fruta es regalada a ancianatos cuando está en buen estado y se bota cuando no es apta para el consumo.

d) Comunicación

La venta personal o por vía telefónica es el principal tipo de promoción utilizado en este eslabón, por medio del contacto directó con el comprador de las frutas, él exportador puede convencerlo de Ja calidad y origen de las frutas, para ello, al menos en la empresa encuestada realizan junto con el comprador externo una visita por las fincas a donde se cultivan la frutas.

Además de esto la efrpresás exportadoras cuentan con correo electrónico y algunas con páginas web en las que destacan alguhas características como la apariencia y la presentación de de las frutas, además de ello resaltan que son productos naturales a los que no se les ha sometido a tratamientos con químicos que alteren su sabor y olor. Entre los servicios adicionales que ofrecen las exportadoras se encuentran los créditos, ya que la fruta se paga 50% anticipado y 50% contra entrega y aceptación de devolución de productos en mal estado o con características diferentes a las pactadas.

e) Competencia

De acuerdo a información consultada y a la suministrada por la empresa visitada, el mercado internacional de la uchuva se provee de dos oferentes principales, Colombia y Zimbabwe, siendo nuestro país el líder en este mercado, aunque también como competidores se encuentran Kenia y Sudáfrica, en África y Ecuador, Perú, Bolivia y México en América. En varios países de Europa se han realizado ensayos de producción, aunque poco exitosos hasta ahora, que podrían Llegar a desarrollar una variedad que se adapte a las condiciones climáticas de estos países sin embargo, la producción en este caso sería marcadamente estacional [7].

A nivel internacional Nueva Zelanda es un oferente importante de tomate de árbol, desarrolló una variedad comercial llamada negra obtenida como una variación entre los tipos amarillo y rojo oscuro. El resultado es una fruta de tamaño grande y de color rojo intenso, considerada de mejor calidad [2].

En el caso de la uchuva Zimbabwe es un competidor importante no sólo por sus volúmenes de producción sino por que este país ofrece la fruta a menor precio que la proveniente de este país esto se debe a los menores costos por fletes de Zimbabwe y a los precios preferenciales que pagan los importadores al producto colombiano por su excelente calidad y por su permanencia en el mercado a lo largo del año [28].

f) Ambiente Político y Legal

A nivel estatal se han desarrollada varias políticas y programas orientados a incentivar el consumo de los productos exportables, entre ellos, el Acuerdo de Competitividad de los productos promisorios exportables de Colombia cuya coordinación estuvo a cargo de la Dirección de Cadenas Productivas del Ministerio de Agricultura y Desarrollo Rural.

En cuanto a normatividad, los exportadores de uchuva deben cumplir con la NTC 4580, además del cumplimiento de estas normas los productos deben cumplir con la reglamentación exigida por los países destino de las exportaciones.

En Europa existen cada vez más, mayores regulaciones en el campo de la seguridad, salud, calidad y medio ambiente. El objetivo actual y futuro del mercado Europeo, es lograr el bienestar del consumidor, y cualquier producto que cumpla con los requisitos mínimos de calidad, tiene libertad de movimiento dentro de la Unión Europea, pero debido a la cada vez mayor importancia que tiene la Calidad dentro de la Unión Europea, aquellos productos, que cumplan, los más altos estándares de Calidad, tendrán preferencia por parte de los consumidores. Los exportadores que deseen entrar al mercado Europeo, deben estar actualizados en los estrictos y cada vez mayores requerimientos de calidad por parte de la Unión Europea. Algunos de estos requisitos son: [29]

• CE: La "Conforrnité EuropéennK se creó con el objetivo de demostrar que el producto cumple con la demanda Europea a nivel de seguridad, salud, medio ambiente y protección al consumidor. Se calcula que el 40% de los productos industriales que se comercializan en Europa, tienen la marca "CE".

• HACCP: Marca de seguridadpara todos los alimentos procesados, para garantizarle al consumidor final la seguridad y calidad del producto, durante los procesos de elaboración, tratamiento, empaque, transporte, distribución y mercadeo.

• ISO 9000: La ISO 9000 (aplicable al establecimiento y control de un sistema de calidad) o la ISO 14000 (aplicable al cuidado del medio ambiente), son algunas de las normas ISO, que poseen las organizaciones o empresas Europeas, concientes que el mercado demanda cada vez más, productos o servicios con las especificaciones y nivel de calidad esperados. Los sistemas de calidad ISO, cubren las áreas de compra, materias primas, diseño, planeación, producción, tiempo de entrega, empaque, garantía, presentación, mercadeo, instrucciones de uso, servicio postventa, entre otros, y por lo tanto se espera que sus proveedores, se encuentren igualmente dentro de un sistema de control de calidad para su producción y despachos. El nuevo modelo ISO 9000, Serie 2000. Es uná mezcla del modelo de Michael Poder y el EFOM (European Foundation of (Dual" t Management), donde se comienza con la normalizaCión de la forma como la organización identifica las necesidades de sus clientes y termina con la evaluación de si el cliente realmente esta satisfecho con el producto o servicio.

• GMP: "Good Manufacturer Process", certifica que en el proceso administrativo de la organización, y en sus sistemas de control, se desarrollan y usan "checklists" que garantizan el correcto funcionamiento de estas áreas.

• TOM: Sistema integrado de calidad, para todas las funciones y actividades dentro de la organización SA 8000: Demuestra que la organización (Especialmente en los sectores de textiles) se ha adherido a las 'recomendaciones de la Organización Internacional de Trabajo y a las Naciones Unidas, con relación a los derechos humanos (Igualdad para los trabajadores, y el no empleo de fuerza laboral infantil)

• MINORISTAS

a) Producto

En las plazas de mercado se encuentran las diferentes frutas en un mismo local. En estos establecimientos la uchuva fresca se comercializa con y sin cáliz o capacho y se expende a granel o en bolsas plásticas de 0.75 Kg o canastillas plásticas de 500 g.

b) Precio

Los comerciantes de las plazas de mercado fijan el precio de venta de la fruta teniendo en cuenta el precio de compra, el precio al que venden los competidores y la calidad de la fruta. De acuerdo a estos parámetros en las plazas se vende por libra o Kg, con precios que varían de S1000 a 51200 por libra

Para el caso de tiendas especializadas, el precio fluctúa entre 1000 y 1200 pesos por libra.

c) Distribución