DOI:

https://doi.org/10.14483/23448393.2119Published:

2008-11-30Issue:

Vol. 14 No. 1 (2009): January - JuneSection:

Science, research, academia and developmentSimulador para el Control financiero de las Pymes

Financial control Simulator for PyMes Abstract

Keywords:

Simulador, Control financiero, PyMes. (es).Downloads

References

EAFIT. Gestión de la mediana y pequeña empresa en los países miembros del grupo andino. Colombia. 2000.

REPUBLICA DE COLOMBIA, MINISTERIO DE DESARROLLO ECONÓMICO. Promoción del desarrollo de la micro, pequeña y mediana empresa colombiana. Ley MiPyMe. 2000.

VELEZ, Diego. Dinámica de la empresa familiar pyme: estudio exploratorio en Colombia. Bogotá, Fundes. 2008. pp. 20-30

NIVIA, Leonardo. La pyme y sus aportes al desarrollo de Colombia: la historia de Acopi 1951- 2006. Bogotá: Acopi; Fundación Konrad Adenauer, 2006.

VELEZ, Francisco Javier. Estudio sobre la informalidad y las MIPYMES en Colombia: análisis y propuestas: informe final. ANDI; OIT. Bogotá. 2006.

WENGEL, Jan Ter. Dinámica y productividad de la industria colombiana: empleo, exportaciones y la pequeña empresa. Bogotá: Pontificia Universidad Javeriana, 2006.

CASTAÑEDA, Pablo, elarea.com. Artículo publicado el 13/2/2002

HENRIQUEZ, Lysette. Programa de Naciones Unidas para el Desarrollo. Memorias de la conferencia "Financiamiento a la PyMe, Algunas reflexiones". Semana de la PyMe. México, Septiembre 2001.

IRIGOYEN, Horacio y PUEBLA, Francisco. PyMes: Su Economía y Organización. Argentina. Ediciones Macchi, 1997. p. 126

LLANO MONELOS, Pablo de y PIÑEROS, Carlos. Modelos de gestión financiera. Mc Graw Hill. 2007. México. P. 56

DIEZ DE CASTRO, Luis y LÓPEZ, Joaquín. Dirección Financiera. Planificación, Gestión y Control. España, 2001

DUMRAUF, Guillermo L. Finanzas Corporativas. México. Alfaomega Grupo Editor. 2006. p. 163

BREALEY, Richard. Principios de finanzas corporativas. Madrid. McGraw-Hill, 2003

LONGENECKER, Justin y MOORE Carlos. "Administración de pequeñas empresas, Un enfoque emprendedor" 11ª edición. International Thomson Editores. 2001. USA Cit. P. 483

ENCICLOPEDIA PRÁCTICA DE LA PEQUEÑA Y MEDIANA EMPRESA. Op Cit. p 452

FORRESTER, Jay. Diseñando el futuro. 15 de diciembre de 1998. Universidad de Sevilla. España.

ARACIL Javier y GORDILLO Francisco, Dinámica de Sistemas; Editorial Alianza 1997.

MENDEZ G. y ALVAREZ, L. Diseño de prototipo diagnóstico para la pequeña y mediana empresa, PYME. Enfoque mediante sistemas dinámicos. Ed. Nomos. Bogotá 2005.

How to Cite

APA

ACM

ACS

ABNT

Chicago

Harvard

IEEE

MLA

Turabian

Vancouver

Download Citation

Ciencia, Investigación, Academia y Desarrollo

Ingeniería, 2009-00-00 vol:14 nro:1 pág:38-46

Simulador para el Control Financiero de las Pymes

Financial control Simulator for PyMes

Germán A. Méndez Giraldo

Co-Director e Investigador del Grupo de Investigación Simulación y Sistemas Expertos.

Patricia Parra José

Investigadora auxiliar del grupo SES.

Hurtado Portela

Investigador auxiliar del grupo SES.

Resumen

En el año 2004 se concluyó la investigación acerca del Diseño de un prototipo de Diagnóstico para las Pymes, de ahí en adelante se continuo el trabajo para seguir brindando oportunidades de mejora a este tipo de industria. El presente artículo muestra un resultado derivado de este trabajo y que se fundamentada en la metodología desarrollada al interior del grupo de investigación SES. Para ello se elaboró un modelo mental que dio lugar a un modelo de simulación con el que se permite identificar tendencias al interior del sistema, lo que hace posible realizar proyecciones del sistema financiero de la PyMe.

Entre las principales variables de influencia se encuentran la liquidez, el capital de trabajo, las inversiones (tangibles e intangibles), la gestión y control de presupuestos, la rentabilidad y el financiamiento (interno o externo). Así mismo, se planteó un modelo de simulación continua para reflejar las políticas que definen las decisiones al interior del área, el perfil del empresario y otras variables y parámetros fundamentales en el análisis de la gestión financiera.

Se concluyó después de realizar los diferentes escenarios de simulación que los principales problemas financieros de las PyMes no solo están relacionados con el crédito externo, como tradicionalmente se cree, también tiene una fuerte influencia la estructura interna y la cultura empresarial, pues las decisiones se toman de acuerdo a la visión del empresario y pocos tienen la conciencia de invertir en el mejoramiento de la empresa.

Palabras clave:

Simulador, Control financiero, PyMes.

Abstract

In year 2004 was finished the investigation about Prototype Design of Diagnosis for the SMEs, after that, the work was continuing in order to develop new opportunities to be better at these industries. The present article shows a result derived from this work and that based on the methodology developed by the group of investigation SES. For it a mental model was elaborated that gave rise to a simulation model with which it is allowed to identify tendencies to the interior of the system, which does possible to realise projections of the financial system for SMEs.

Between the main variables of influence they are the liquidity, the work capital, the investments (tangible and intangible), the management and control of budgets, the yield and the financing (internal or external). Also, It considers a model of continuous simulation to reflect the policies that define the decisions to the interior of the area, the fundamental profile of the maanger and other variables and parameters in the analysis of the financial management. One concluded after realising the different scenarios from simulation that the main financial problems of the SMEs not only are related to the external credit, as traditionally it is created, also has a strong influence the internal structure and the enterprise culture, because the decisions are taken according to the vision of the industralist and few have brings back to consciousness to invest in the improvement of the company.

Key words:Simulator, Financial control, SMEs.

1. Introducción

De acuerdo con el estudio "Gestión de la mediana y pequeña empresa en los países miembros del grupo andino" realizado por la Universidad EAFIT, en el año 1991 las pequeñas y medianas industrias en Colombia representaban aproximadamente el 79.4% del total de empresas lo que significa que en el país existen mas de 5000 industrias catalogadas como PyMes. [1]. Se consideran PyMes Colombianas a aquellas empresas con un número de empleados entre 11 y 200 y valor de activos entre 500 y 15000 Salarios mínimos Mensuales Vigentes [2].

Estas empresas se caracterizan por ser las de mayor participación en la economía y juegan un papel importante dentro de la generación de empleo. De hecho, según un estudio realizado por la Caja Social y basado en cifras del DANE, las PyMes generan más del 40% de la producción total de bienes y servicios y ocupan el 25% de los puestos de trabajo otorgados por las empresas privadas [3]. Lo anterior permite concluir que el conjunto de pequeñas y medianas empresas colombianas representan un papel fundamental dentro de la economía nacional y por lo tanto su fortalecimiento es clave para el desarrollo del país.

Con la globalización y la apertura de los mercados se ha demostrado que gracias a sus características, las pequeñas y medianas empresas están llamadas a representar un papel fundamental en la nueva economía dada la flexibilidad que las caracteriza y les permite adaptarse a los cambios del entorno [4].

Sin embargo, dentro de un marco proteccionista como el que primaba en las economías de la región antes de los años 90, la innovación y modernización del aparato productivo era prácticamente nula y por lo tanto la competitividad era baja con relación a la industria internacional [5]. Según un documento publicado por ALADI, las pequeñas y medianas empresas enfrentan una fuerte problemática relacionada con sus deficientes condiciones de producción y la baja calificación de su mano de obra[6].

Bajo estas circunstancias se hace urgente destinar mayores esfuerzos hacia este sector con el fin de crear estructuras sólidas de producción. Dado que la empresa pequeña y mediana enfrenta dificultades en el acceso al mercado financiero, los esfuerzos deben acompañarse de recursos suficientes y sobretodo de guías que permitan concentrar mayor atención en las áreas problema de la organización.

Sin embargo, si las empresas pequeñas y medianas no cuentan con oportunidades de crédito que les permitan obtener los recursos necesarios para su financiamiento y crecimiento será muy difícil impulsar su fortalecimiento. La queja que las PyMes no tienen acceso al crédito que necesitan, es recurrente y pareciera no tener solución en el esquema tradicional de financiamiento bancario [7].

Esta problemática es recurrente en la PyMe Industrial ya que su financiamiento siempre ha estado acompañado de evaluaciones parciales que no reflejan a la empresa como un sistema. De acuerdo con Lysette Henríquez Amestoy, para que las PyMes sean más competitivas y se encuentren mejor integradas a su entorno económico es necesario mejorar su acceso al financiamiento por medio de políticas gubernamentales [8].

Bajo esta óptica y teniendo en cuenta la necesidad de fomentar el crecimiento y estructuración de las Pequeñas y medianas industrias se busca proponer un simulador que facilite el control financiero que permita medir a las empresas desde un punto de vista mas objetivo e integral y a la vez identifique los puntos críticos de la estructura económica de la empresa.

Teniendo en cuenta que una empresa funciona de acuerdo a la dinámica existente entre sus distintas áreas funcionales, un simulador debe incluir el análisis de cada una de éstas. En este trabajo se diseñará un prototipo basado en un enfoque sistémico con el fin de diagnosticar el desempeño del área financiera de las pequeñas y medianas empresas. Dicho prototipo no sólo busca identificar el riesgo crediticio que pueda representar la empresa para las entidades financieras, si no que también esta orientado a facilitar su dirección, encontrar sus debilidades y brindar alternativas de solución a los problemas enfrentados en el área.

2. MARCO TEÓRICO

En el contexto de las empresas y en particular de las PyMes es necesario conocer las implicaciones de ciertas actuaciones y decisiones gerenciales, respuestas que sólo se tendrían anticipadamente, es decir, antes que en realidad sucedan gracias a los modelos de simulación, estas respuestas ante los efectos de la liquidez, el control presupuestario, producción financiera, control y programación de la producción y otras más.

2.1 La Gestión Financiera en la PyMe

Dentro de la estructura de una empresa la gestión financiera administra los flujos económicos que permiten la operación de todas las áreas y el funcionamiento y realización de los proyectos emprendidos por la dirección.

Según Horacio Irigoyen y Francisco Puebla, el eterno problema de las finanzas es hacer frente, con recursos limitados a necesidades ilimitadas, concepto aún más evidente en la administración financiera de PyMes [9].

La estructura del área de finanzas varía de empresa a empresa, sin embargo, hay lineamientos clásicos que determinan su funcionamiento. De acuerdo con Joaquín Rodríguez Valencia, la estructura general del área financiera en una empresa incluye por lo menos los siguientes aspectos:

- Obtención del financiamiento: El área financiera es responsable de adquirir recursos económicos por financiamiento externo e interno.

- Planeación y Presupuestos: la gestión de finanzas incluye la formulación de programas y planes que destinan recursos a todas las áreas de la empresa en pro de objetivos establecidos por la dirección.

- Contabilidad y costos: Dentro del área financiera se contempla el establecimiento de los costos y gastos ocasionados al producir y administrar la organización. Para ello es esencial contar con un sistema contable estructurado que permitan formular la información financiera.

- Crédito: Los responsables del área financiera incluyen dentro su gestión la elaboración y seguimiento de políticas de crédito a clientes de acuerdo a las necesidades y condiciones particulares de la empresa.

- Cobranzas: Recuperación y control de cuentas por cobrar

- Control del efectivo: Manejo adecuado del efectivo, control de pagos y recepción de cobros.

- Administración del Capital de Trabajo: Distribución de recursos para garantizar la operación de la empresa.

La gestión financiera debe garantizar los recursos para la nómina de la organización, las materias primas del proceso productivo, los gastos y costos asociados a la actividad y el funcionamiento de todas las áreas de la empresa [10].

Dentro de los objetivos de la gestión financiera se puede decir que una empresa es un conjunto de proyectos de inversión y financiación ya que este circuito financiero rige su funcionamiento. Así, entre los objetivos de la gestión financiera se encuentra la consecución y disponibilidad del dinero, la administración de los recursos existentes con el máximo de eficiencia y productividad para crear valor y el logro de rendimientos esperados sobre las inversiones. En resumen, la liquidez y la rentabilidad son objetivos clásicos en la gestión financiera [11].

La orientación dada a la administración financiera de una PyMe influye considera-blemente sobre su funcionamiento y los objetivos de ésta administración son claves para la organización. Dichos objetivos generan las estrategias y planes de acción que rigen el flujo de efectivo y permiten alcanzar los objetivos, tanto del área financiera como de toda la empresa.

Las estrategias son la base del plan financiero en donde se analizan los recursos disponibles y su utilización en un periodo de tiempo determinado. Prácticamente, el plan financiero es la traducción cuantitativa de las estrategias, expresadas en términos cualitativos [11] [12].

Analizando el mundo de la Pequeña y Mediana empresa colombiana, se encuentra que el principal objetivo financiero es maximizar las utilidades desligándolo de la calidad en la gestión. Esto evidencia la visión a corto plazo de los empresarios ya que en muchos casos se persigue la rentabilidad sin enfocarse en el buen funcionamiento de la organización, situación que a largo plazo causa perjuicios que repercuten en toda la empresa [1].

Para que la planeación financiera responda a las necesidades del negocio es indispensable que la información sobre la que se realiza sea precisa significativa y oportuna [13].

Un sistema de información inadecuado es uno de factores principales de los fracasos de los pequeños negocios ya que sin un sistema de datos robusto se comenten errores en la administración del capital. Igualmente, la información financiera permite determinar si se están produciendo utilidades convenientes en relación con los activos y el capital invertido [14].

Muchos empresarios de empresas pequeñas y medianas consideran una perdida de tiempo el proceso de registro de información financiera. Sin embargo, la información financiera ordenada, procesada por medio de un sistema contable estructurado permite conocer la situación patrimonial de la empresa, analizar las disminuciones y aumentos en el patrimonio y la evolución de la empresa, puntos clave para la toma de decisiones [15].

La información base del proceso de planeación proviene del sistema contable y de costos establecidos en la empresa, los pronósticos de ventas proyectados para periodos posteriores y la retroalimentación de periodos anteriores.

2.2 Simulación Dinámica

La simulación hoy en día es una de las técnicas preferida en los procesos de toma de decisión, probablemente en sus orígenes fue considerada como un método de aproximación matemática para problemas en donde la optimización clásica era inconveniente por su implementación o por su mismo alcance.

La Dinámica de Sistemas es una técnica desarrollada por el Profesor Jay Forrrester del MIT (EE.UU), para el estudio y análisis de sistemas complejos como corporaciones (empresas de diverso giro o tamaño) o sistemas sociales (ciudades, regiones, países, el mundo) que surgió de la búsqueda de una mejor comprensión de la administración [16].

La dinámica de sistemas combina la teoría, los métodos y la filosofía para analizar el comportamiento de los sistemas y su cambio a través del tiempo. Este conocimiento puede luego ser expresado en un modelo de simulación por computadora y ser usado para comprender la forma cómo funciona dicha estructura y diagnosticar las causas de los problemas, diseñando diversos cursos de acción para mejorar la situación inicial encontrada [17].

Es uno de los desarrollos dentro de lo que se conoce como el Pensamiento de Sistemas ó la Sistémica y es útil para el estudio, comprensión y búsqueda de propuestas a diversos y complejos problemas. El pensamiento sistémico permite comprender integralmente la estructura de los procesos existentes en las organizaciones y sus interrelaciones.

De acuerdo con Jay Forrester, la mayoría de los problemas se originan por causas internas aunque generalmente se culpe a causas externas. Igualmente, las acciones que se emprenden para solucionar problemas pueden ser la causa del mismo. Por otra parte, la propia naturaleza de la estructura dinámica realimentada de un sistema tiende a conducir a acciones que son ineficaces o contraproducentes.

Una política es una regla que determina la toma de decisiones. La dinámica de sistemas es muy útil a la hora de entender como las políticas afectan al comportamiento de un sistema. El énfasis se debería poner en el diseño de políticas capaces de producir sistemas con un comportamiento más favorable. El modelo de simulación asociado a un sistema mostrará la corriente de decisiones controladas por las políticas incorporadas. Si el comportamiento es indeseable se busca un mejor conjunto de políticas que produzca mejores resultados.

La dinámica de sistemas ha demostrado que existe la manera de combinar conjuntamente la información numérica y la descriptiva en modelos que permiten la simulación de sistemas complejos. Igualmente, no esta restringida a sistemas lineales y puede hacer uso de las características no lineales de los sistemas, a la vez que permite determinar el comportamiento de los sistemas no lineales complejos.

La estructura realimentada se puede definir, como aquellos procesos circulares en que las decisiones conllevan cambios que influyen en decisiones ulteriores. Todas las acciones tienen lugar dentro de tales estructuras circulares [16].

3. DISEÑO Y DESARROLLO DEL MODELO DE SIMULADOR DE CONTROL FINANCIERO

3.1. Metodología Utilizada

Los principales pasos que se siguieron para el desarrollo del modelo fueron:

- Recopilación bibliográfica: Se basó en textos, artículos, documentos gubernamentales y legales provenientes de autores calificados que se refieren al entorno de la PyMe, su problemática y situación actual. Así mismo, se profundizó en el campo de la dinámica de sistemas y teoría financiera para garantizar la validez de la información que sustenta el desarrollo del simulador.

- Matriz de Expertos: Dado que la investigación se basa en conocimiento de los expertos, se elaboró una matriz que permite apreciar los autores que se refieren a las causas identificadas dentro de la problemática financiera de las empresas pequeñas y medianas. Las causas se seleccionan de acuerdo a la relevancia dada por los expertos. Ésta matriz presenta todas las causas asociadas a los expertos que las consideran. Esta matriz se detalla en la obra de G. Méndez y L. Alvarez [18].

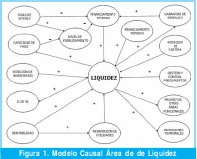

- Diagrama Causa-Efecto: A partir de la información bibliográfica se identificaron las causas asociadas a las problemática financiera de las PyMes. Se elaboro un diagrama causa efecto en el que se pueden apreciar las principales relaciones causales al interior del área financiera de la PyMe. Este diagrama permite organizar y representar las diferentes teorías propuestas sobre las causas de un problema.

- Modelos causales: A partir del estudio de las relaciones causales presentes en el área financiera de la PyMe se elaboró un modelo causal que refleja el comportamiento del sistema y la interrelación entre las variables que lo componen. Estos diagramas hacen posible identificar las causas de los efectos. Ya que una empresa es un sistema dinámico es posible visualizarla como tal utilizando ésta herramienta.

- Modelo de Simulación en IThink: A partir del modelo causal se elaboró un modelo de simulación en el software IThink. Este modelo refleja el comportamiento de las diferentes variables que intervienen en la gestión financiera de la empresa y permite identificar los efectos de las variaciones sobre el sistema.

3.2. Modelo Verbal y Causal

Toda empresa necesita captar recursos externos por medio del financiamiento para asegurar su actividad productiva. Uno de los factores que afecta su consecución es la tasa de interés. Así, entre más alta sea la tasa de interés más costoso será el financiamiento. Por ello se plantea una relación inversa entre la tasa de interés y el financiamiento representada por el signo (-), ver figura 1.

El financiamiento contribuye a alcanzar niveles de liquidez necesarios para el funcionamiento de la empresa por lo que entre mayores sean las fuentes de financiamiento mayor es la liquidez de la organización. Así mismo, la liquidez influye directamente sobre el capital de trabajo ya que para garantizar el funcionamiento de todas las áreas de la empresa es necesario contar con dinero efectivo en el instante en que éste se requiera. La liquidez favorece la realización de inversiones como compras o mejoras en los activos fijos o proyectos especiales que permitan la expansión de la PyMe. Una empresa que mantenga elevados niveles de endeudamiento incurrirá en dificultades de financiamiento porque las instituciones son reacias a prestar dinero a organizaciones con elevados niveles de deuda. Cuando la empresa tiene niveles adecuados de liquidez aumentará su capacidad de pago, disminuyendo sus niveles de endeudamiento. El nivel de financiamiento externo está condicionado a las garantías de respaldo que está en capacidad de ofrecer la organización, estas garantías se definen a partir del nivel de activos fijos y de liquidez de la empresa.

Por otra parte, entre mejor sea la política de la empresa para asignar créditos menor será el riesgo de que las deudas no sean recuperadas. La rotación de cartera también se ve afectada por la gestión del departamento de cobranzas que debe garantizar la recuperación de los créditos e influye directamente sobre la liquidez pues la empresa cuenta con este dinero para financiar su operación. La liquidez también se ve afectada por la rotación de inventarios ya que este es el activo corriente menos líquido y su acumulación representa una disminución en la capacidad de generar efectivo para desarrollar las actividades de la empresa. Esta variable depende del comportamiento del mercado y de la gestión de producción.

La rentabilidad se ve afectada por el precio y el nivel de ventas. De igual forma, la rentabilidad está determinada por la rotación de cartera pues de nada sirve vender si no se puede cobrar; por los costos y gastos asociados a la actividad, y por los correspondientes al pago de intereses. Por otra parte, los niveles de impuestos a que están sujetas las actividades de la organización disminuyen la rentabilidad de la misma, siendo éstos determinados de acuerdo a los niveles de ingreso. Si la rentabilidad es alta se beneficia la liquidez de la empresa, así que se establece una relación directa entre estas variables.

El conocimiento de los costos y la correcta proyección de ingresos (pronósticos de ventas) son fundamentales para garantizar que el sistema de información financiera sea confiable y arroje información verídica. Igualmente, el conocimiento de la rentabilidad influye en la validez del sistema de información financiera que alimentará la gestión y control de los presupuestos. Si los presupuestos están bien elaborados y su información es confiable la empresa contará con los niveles de liquidez requeridos. Ver figura 2.

Finalmente, el financiamiento de las actividades de la empresa incluye el financiamiento interno (aportes de capital de los socios) y la reinversión de utilidades; la cantidad de dinero que no se reinvierte es normalmente destinada a la repartición de dividendos, de acuerdo a la política establecida. Los excesos de liquidez pueden representar saldos ociosos para la compañía por lo que en muchos casos se opta por la realización de inversiones temporales. Estas decisiones dependen del perfil de empresario, quien determina el direccionamiento de la organización. Así mismo, ésta variable determina la asignación de recursos disponibles para la realización de proyectos especiales al interior de cada área funcional.

3.3. Modelo de simulación

El modelo de simulación propuesto refleja el comportamiento del área financiera de una PyMe a partir del modelo causal determinado. Permite apreciar como la empresa destina recursos financieros a los diferentes usos posibles y visualizar las fuentes de dinero. El modelo es dinámico, así que es posible apreciar el estado de ellas variables a través del tiempo y evidenciar las causas de los resultados obtenidos.

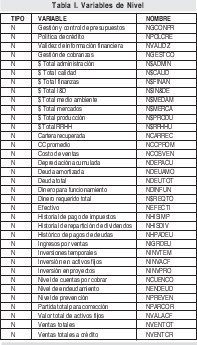

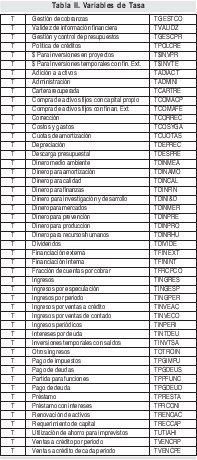

Las variables que usa el modelo se distinguen las de nivel, las de tasas y las auxiliares en las que se distinguen los parámetros del modelo, a fin de ilustrar el modelo en la tabla 1 se definen las variables de nivel y en la tabla 2, las de tasa.

Como ya se mencionó, para el desarrollo del modelo simulador se utilizó el software diagramático ITHINK. Ver Figura 3, en el se puede distinguir como el modelo está dividido en sectores interconectados que representan las variables principales estableciendo las relaciones al interior de cada uno. Inicialmente, el conjunto de sectores principales reflejan el ciclo de los negocios de la empresa y sus variables se miden en dinero. En la figura 3, se denota una parte del modelo diagramático que afectan el nivel de efectivo.

El nivel de efectivo permite medir en cualquier momento el dinero disponible, las variables que influyen sobre éste nivel se encuentran conectadas mostrando las entradas y salidas de dinero. Para ello se consideran los ingresos por ventas, las entradas de capital por medio de financiamiento o por ingresos diferentes a la actividad de la empresa. También se evalúa la capacidad de la empresa para recuperar su cartera y se considera la salida de dinero para la operación de todas las áreas funcionales (capital de trabajo), inversión en activos fijos, en proyectos especiales e inversiones temporales. Los impuestos y la repartición de dividendos se incluyen también en el análisis.

Por otra parte, es posible medir características de administración Financiera, como la gestión y control de presupuestos a partir de la evaluación de las variables que influyen sobre ésta. Así mismo, evalúa la gestión de cobranzas y la política de créditos, resultados que pueden explicar problemas en la rotación de cartera. Estas variables se operan porcentualmente y su valor se determina a partir de calificaciones obtenidas a partir de la encuesta.

El modelo incluye un panel especial que permite visualizar si existen problemas de liquidez y su influencia sobre el capital de trabajo y la inversión. El modelo tiene la capacidad de representar las condiciones pasadas de la empresa mediante el ingreso de información histórica que puede ser manipulada para visualizar diferentes escenarios y tendencias de comportamiento del sistema. Así es posible identificar los aspectos que afectan el desempeño del área y plantear posibles soluciones a los problemas.

Algunas ecuaciones del Modelo de I Think se presentan a continuación:

Índice de endeudamiento

Índice de rotación de cartera

4. VALIDACIÓN DEL MODELO

El Modelo de simulación permite apreciar gráficas que reflejan las relaciones entre variables y el comportamiento del sistema. Las gráficas que se muestran a continuación permiten visualizar parte de la dinámica generada por corridas de 12 periodos. En este caso se tomaron 12 periodos mensuales que representan el movimiento anual correspondiente a los ejercicios contables de nuestro país.

4.1. Caso de validación No. 1

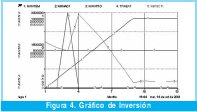

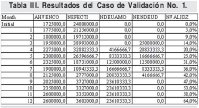

El primer escenario simulado es para una empresa que enfrenta una paulatina disminución de liquidez, representada por la disminución de sus reservas iníciales, por su bajo ingreso operacional y baja recuperación de cartera. En la gráfica de la figura 4 se tienen las variables de inversiones temporales, en proyectos de áreas funcionales y en activos fijos, que se ven afectadas por entradas de dinero proveniente de financiación. Ver tabla 3.

El nivel de inversión temporal está representado por la línea 1. Según su trayectoria se puede concluir que la entrada de dinero por financiación interna influye sobre su valor. Esta empresa tiene programado realizar inversiones en proyectos de las áreas funcionales en un periodo determinado, también se ha estipulado que será utilizado cierto porcentaje de la financiación externa para este fin, por lo cual solo es posible realizar este tipo de inversión si no se ve afectada la consecución de dinero, como en este caso. No se programó la compra de activos en el horizonte simulado.

La gráfica de amortización, ver figura 5, permite observar la influencia del financiamiento externo sobre el nivel de efectivo. Por ello, las líneas correspondientes a nivel de endeudamiento (línea 2) y efectivo (línea 1) conservan una tendencia similar. Sin embargo, dado que el plazo para el inicio del pago de las cuotas es muy corto, la empresa se ve obligada a desembolsar cuotas desde el periodo siguiente a la consecución del crédito. En este caso la amortización está pactada a 48 meses, plazo que es muy pequeño para el pago de una deuda considerablemente grande.

El Financiamiento es de dos tipos. El crédito externo (línea 2) aparece en el momento en que los niveles de efectivo disminuyen considerablemente. El financia-miento interno proviene de aportes programados para un periodo en particular. En este caso, el financiamiento interno no tiene el suficiente impacto sobre el nivel de efectivo y lo único que logra es desacelerar su caída, ver figura 6.

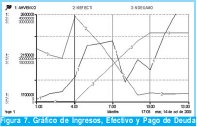

Los ingresos por ventas de contado (línea 1) influyen sobre el nivel de efectivo pero no en magnitudes considerables para el sistema, ver figura 7. Se observa que cuando los ingresos disminuyen, el efectivo también aunque deben observarse otras causas de esta disminución. Puede suponerse que el ritmo de pago de la deuda se interrumpe justo cuando el dinero llega a un punto crítico, pero se recupera al aumentar el volumen de ingresos por ventas.

4.2. Caso de validación No. 2

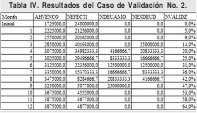

Como otro ejemplo, se realiza una corrida de 12 periodos aumentando los valores de ingreso por ventas de contado, para observar la reacción de las demás variables. El financiamiento se da en los mismos periodos que en el caso 1, pero el periodo de amortización y la fecha de inicio de pagos son mayores. Ver tabla 4.

Los ingresos por ventas (línea 1) aumentan en relación al caso 1, factor que junto con la ampliación del plazo para cancelar deudas contribuye disminuir el ritmo de pérdida de efectivo (línea 2). Además, el dinero para el funcionamiento de la empresa (línea 3) se estabiliza finalmente en el nivel presupuestado, permitiendo así el desarrollo del ciclo del negocio. En resumen, por medio de las gráficas es posible visualizar algunas relaciones entre variables importantes del sistema, demostrando por ejemplo, que el financiamiento juega un papel primordial en el desarrollo del ciclo operativo. Las condiciones de la deuda pueden afectar los niveles de efectivo, involucrando posteriormente las partidas presupuestadas de dinero para la inversión y para el capital de trabajo, a la vez que se dan espacios para el desarrollo de la actividad productiva. El mantenimiento de niveles de venta regulares junto con una efectiva política de cobranzas asegura un ingreso en magnitudes acordes a las necesidades de capital de la empresa.

4. CONCLUSIONES

De acuerdo con la información recopilada durante la investigación sobre diagnóstico de la PyMe, sumada al desarrollo del modelo de simulación que aquí se presenta, se considera como la PyMe industrial colombiana enfrenta una compleja problemática financiera debido a múltiples agentes tanto al exterior como al interior de la organización. Siendo las causas internas las de mayor deficiencia. Si bien el mercado financiero restringe los créditos a éste tipo de empresas, es importante anotar que sus dificultades parten de los inadecuados esquemas de gestión, normalmente enmarcados dentro de políticas tradicionales y poco eficientes, situación que se refleja en las falencias estratégicas para administrar los flujos económicos (Ausencia de Planes y presupuestos entre otros).

El simulador financiero permite analizar las incidencias de las principales variables financieras representadas tanto en las variables de nivel como en las de tasa ya mencionadas arriba, partiendo de ésta situación, se evidencia la pertinencia del simulador encaminado a facilitar el direccionamiento de la organización al evaluar las políticas propias de la gestión financiera.

Es importante resaltar la importancia del apoyo de entes externos para impulsar el desarrollo sostenible de las PyMes. Uno de los factores que afecta el crecimiento de la empresa es la percepción que tienen las fuentes de financiamiento sobre su voluntad y capacidad de pago. Aunque se han creado diversos mecanismos dirigidos al financiamiento de PyMes, pero se ha demostrado que son insuficientes dada la magnitud de la problemática, por lo que es importante sensibilizar a la sociedad en general acerca de la importancia de su fortalecimiento.

Por otra parte, debe considerarse que las condiciones del mercado han cambiado sustancialmente y por lo tanto la PyMe no debe competir bajo los parámetros tradicionales. Ello implica que no es posible aumentar los precios de venta en la misma proporción en la que aumentan los costos debido a que los altos niveles de competencia especializada no lo permiten. Por lo tanto, el pequeño empresario debe hacer esfuerzos por controlar sus costos y gastos sin sacrificar la calidad de sus productos para sostener sus niveles de rentabilidad.

Prueba de lo anterior se da frente al nivel de efectivo que se maneja en la empresa cambiando las políticas de venta que se manejen. Contrario a lo que en apariencia se evidencia de la venta de contado como mecanismo para generar efectivo, resulta mejor las políticas de crédito que brinda la PyMe.

De igual manera, el simulador permite establecer las conexiones del área Financiera con las otras áreas funcionales de la PyMe, midiendo su influencia a la vez que analiza el comportamiento del sistema en función del tiempo para apreciarlo como un ente dinámico y en continua transformación.

Finalmente, cabe anotar que la utilización de herramientas de diagnóstico diseñadas en el marco de la dinámica de sistemas es muy pertinente dadas las actuales condiciones del entorno industrial, que exigen organizaciones más competitivas e inteligentes.

5. REFERENCIAS BIBLIOGRAFÍA

[1] EAFIT. Gestión de la mediana y pequeña empresa en los países miembros del grupo andino. Colombia. 2000.

[2] REPUBLICA DE COLOMBIA, MINISTERIO DE DESARROLLO ECONÓMICO. Promoción del desarrollo de la micro, pequeña y mediana empresa colombiana. Ley MiPyMe. 2000.

[3] VELEZ, Diego. Dinámica de la empresa familiar pyme: estudio exploratorio en Colombia. Bogotá, Fundes. 2008. pp. 20-30

[4] NIVIA, Leonardo. La pyme y sus aportes al desarrollo de Colombia: la historia de Acopi 1951-2006. Bogotá: Acopi; Fundación Konrad Adenauer, 2006.

[5] VELEZ, Francisco Javier. Estudio sobre la informalidad y las MIPYMES en Colombia: análisis y propuestas: informe final. ANDI; OIT. Bogotá. 2006.

[6] WENGEL, Jan Ter. Dinámica y productividad de la industria colombiana: empleo, exportaciones y la pequeña empresa. Bogotá: Pontificia Universidad Javeriana, 2006.

[7] CASTAÑEDA, Pablo, elarea.com. Artículo publicado el 13/2/2002

[8] HENRIQUEZ, Lysette. Programa de Naciones Unidas para el Desarrollo. Memorias de la conferencia "Financiamiento a la PyMe, Algunas reflexiones". Semana de la PyMe. México, Septiembre 2001.

[9] IRIGOYEN, Horacio y PUEBLA, Francisco. PyMes: Su Economía y Organización. Argentina. Ediciones Macchi, 1997. p. 126

[10] LLANO MONELOS, Pablo de y PIÑEROS, Carlos. Modelos de gestión financiera. Mc Graw Hill. 2007. México. P. 56

[11] DIEZ DE CASTRO, Luis y LÓPEZ, Joaquín. Dirección Financiera. Planificación, Gestión y Control. España, 2001

[12] DUMRAUF, Guillermo L. Finanzas Corporativas. México. Alfaomega Grupo Editor. 2006. p. 163

[13] BREALEY, Richard. Principios de finanzas corporativas. Madrid. McGraw-Hill, 2003

[14] LONGENECKER, Justin y MOORE Carlos. "Administración de pequeñas empresas, Un enfoque emprendedor" 11ª edición. International Thomson Editores. 2001. USA Cit. P. 483

[15] ENCICLOPEDIA PRÁCTICA DE LA PEQUEÑA Y MEDIANA EMPRESA. Op Cit. p 452

[16] FORRESTER, Jay. Diseñando el futuro. 15 de diciembre de 1998. Universidad de Sevilla. España.

[17] ARACIL Javier y GORDILLO Francisco, Dinámica de Sistemas; Editorial Alianza 1997.

[18] MENDEZ G. y ALVAREZ, L. Diseño de prototipo diagnóstico para la pequeña y mediana empresa, PYME. Enfoque mediante sistemas dinámicos. Ed. Nomos. Bogotá 2005.

Germán Méndez Giraldo

Ph.D. Es Ingeniero Industrial de la Universidad Distrital Francisco José de Caldas, de Bogotá, Colombia. Obtuvo su título de Maestría en 1998 en la Universidad de Los Andes de Bogotá, Colombia. Obtuvo su doctorado en 1999 en la Universidad Central de Las Villas, Santa Clara, Cuba. Actualmente es el Co-director del grupo de investigación Sistemas Expertos y Simulación SES, docente de la Maestría en Ingeniería Industrial en la Universidad Distrital Francisco José de Caldas de Bogotá.gmendez@udistrital.edu.co

Patricia Parra

Es Ingeniera Industrial de la Universidad Distrital Francisco José de Caldas, de Bogotá, Colombia. Su trabajo de grado lo realizado en el grupo de Investigación SES. olgapatriciaparra@hotmail.com

José Hurtado Portela

Es Ingeniero Industrial de la Universidad Distrital Francisco José de Caldas, de Bogotá, Colombia. Su trabajo de grado lo realizado en el grupo de Investigación SES. jguillermo78@starmedia.com

Creation date:

License

From the edition of the V23N3 of year 2018 forward, the Creative Commons License "Attribution-Non-Commercial - No Derivative Works " is changed to the following:

Attribution - Non-Commercial - Share the same: this license allows others to distribute, remix, retouch, and create from your work in a non-commercial way, as long as they give you credit and license their new creations under the same conditions.

2.jpg)